ニュースレター(2023年7月14日)米インフレ鈍化でドル建て金価格は米地銀危機以来の大幅な週間の上昇へ

週間市場ウォッチ

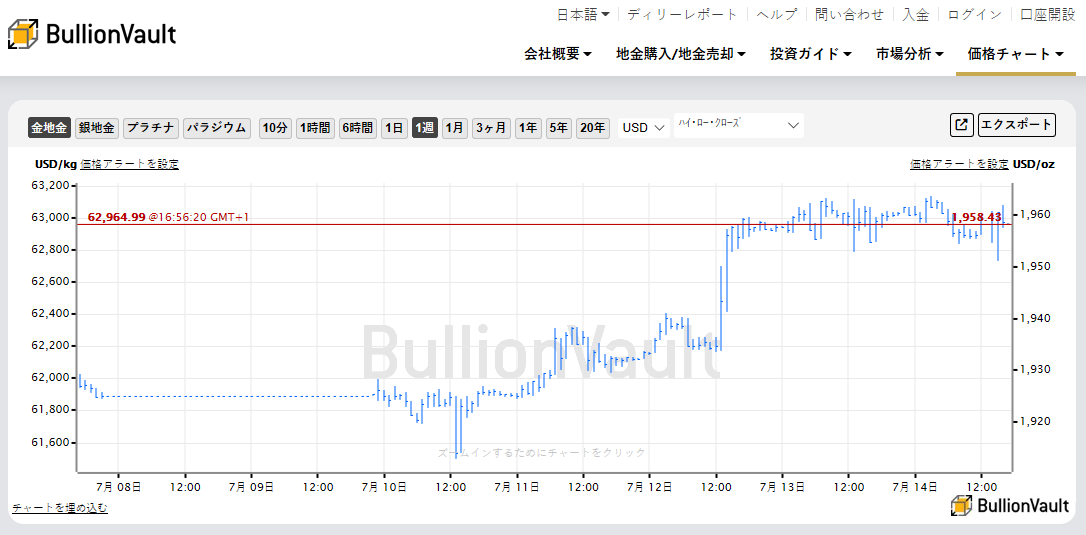

今週金曜日午後3時の弊社チャート上の金価格はトロイオンスあたり1957ドルと、前週金曜日のLBMA価格のPM価格(午前3時)から1.82%高と2週連続の上昇で金曜日の価格ベースで6月半ば以来の高さとなっています。この間銀価格は、本日12時のチャート上の価格は前週のLBMA価格(午後12時)から9.18%高のトロイオンスあたり24.80ドルと2週連続の週間の上げで5月初旬の高さとなっています。プラチナは本日午後2時の弊社チャート上では前週金曜日のLBMAのPM価格から7.66%高のトロイオンスあたり976ドルと2週連続の週間の上昇で6月半ばの高さとなっています。パラジウム価格は、前週のLBMAパラジウムPM価格と比較して、本日午後2時の弊社チャート上での価格は2.3%高のトロイオンスあたり1267ドルと3週ぶりの上昇となっています。

金・銀・プラチナ・パラジウム相場の動きの概要

今週貴金属相場は、米国のインフレが鈍化したことが、発表されたデータで明らかとなり、FRBの長期に渡る利上げ観測が後退することで、ドルインデックスが昨年4月以来の低さ、米長期金利も6月半ばの水準へ下げたことで、金においては今年3月の米地域銀行危機が発生した際以来の大きな上げ幅を記録することとなりました。

銀価格もまた先のニュースで今週金を上回る上げ幅を見せて、2020年半ば以来の上げ幅となったことで、金銀比価は本日79台へと2ヶ月ぶりの低さへ下げています。

今週のドル建て貴金属価格の上昇は、ドルインデックスが下げたことが要因でもあり、つまりは他の主要通貨建てでは、ポンド建てで0.71%安、ユーロ建てで1%安、日本円建てでは1.15%安と今週はほぼ全て週間の下げを記録しています。

そこで、ポンド建てでは、6月にポンドが強含んでいたことからも、ほぼ年初からの上げ幅を失っていますが、ユーロ建てでは、米地域銀行の懸念が高まった3月以前の水準へ下げ、日本円建てにおいては、今週円が対ドル強含んだものの、5月後半の水準へ下げたのみと堅固な動きとなっています。

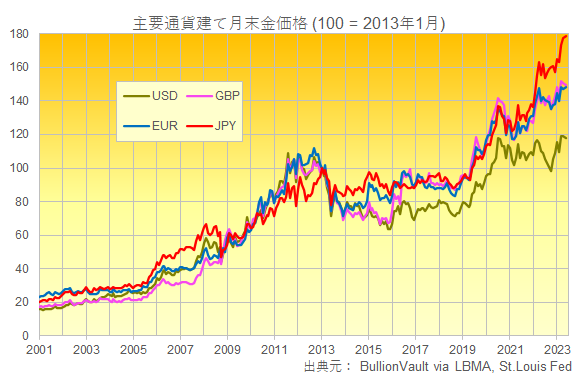

今週のチャートとして、ドル建て(緑)、ポンド建て(ピンク)、ユーロ建て(青)、円建て(赤)の金価格の推移を指数で表したものをお届けしましょう。

ドル高によってドル建て価格が2022年から抑えられていた中で、他の主要通貨、特に円建てで大きく上昇していることがご覧いただけます。

今週の金相場の動きと背景について

週明け月曜日は、前週のFOMC議事録、ADP雇用者数、米雇用統計を経て、今週は水曜日の米消費者物価指数、木曜日の米卸売物価指数へと市場は注目する中で、金と負の相関関係があるとされている米物価連動国債が2009年以来の高さへ上昇し、金価格は、ロンドン時間昼過ぎにトロイオンスあたり1912ドルを一時つけたものの、前週終値の水準の1925ドルで終えていました。

翌火曜日金相場は、ドルインデックスと米長期金利が弱含む中、トロイオンスあたり1938ドルまで上昇後に1933ドルまで戻して終えていました。

翌日は市場注目の米消費者物価指数が発表され、事前予想ではインフレが前年同月比4%から3.1%へと鈍化すると見られていることからも、それを見越してドルと長期金利が弱含んでいたことが背景となりました。

しかし、FEDWatchツールのFRBの7月の25ベーシスポイントの利上げはほぼ確実(9割)と予想され、9月の利上げも24%ほどと織り込まれていたことからも、上値は重たくなっていました。

そのような中、円建て金相場は、円が対ドル強含んでいることからgあたり8721円と5月25日以来の低値へと下げていました。

水曜日金相場は、予想を下回る米消費者物価指数でドルと長期金利が弱含み、トロイオンスあたり1959ドルへと上昇して1958ドルで終えていました。

同日発表された米消費者物価指数は、前年同月比で3.0%と前月の4.0%と予想の3.1%からも鈍化して2年ぶりの低さで、エネルギーと食品を除くコアも4.8%と予想の5.0%を下回っていました。

そこで、FRBによる長期の利上げ懸念が後退し、ドルインデックスが前年4月以来の低さへ下げ、長期金利も6月末以来の低さへ下げたことで、金が急騰していました。

FEDWatchツールでは7月の利上げの確率は9割を超えて変化は無いものの、9月の利上げ確率が前日の22%から15%へと多少減少していました。

木曜日金相場は、前日に続き市場注目の米卸売物価指数が市場予想を下回り、米FRBによる利上げ長期化の観測が更に後退したものの、トロイオンスあたり1960ドルと前日終値の水準をほぼ維持して終えていました。

卸売物価指数は前年同月比0.1%と2020年8月以来の低さをつけていました。また、米新規失業保険申請件数は前回と予想を下回っていました。

そこで、ドルインデックスは前日の昨年4月以来の低い水準から更に下げ、長期金利も6月初旬の低さへ下げているものの、株式市場が全般上昇してリスクオン基調であることが、金の頭を抑えている模様です。

本日金相場は、ロンドン時間午後に発表された米ミシガン大学消費者態度指数が予想を上回り、前日までのインフレ鈍化による近い将来のFRBの利上げ終了観測が多少後退し、ドルと長期金利が多少ながら上昇したことで、トロイオンスあたり1951 ドルへと一時下げて1958ドルへ戻して推移しています。

なお、本日株式市場は主要投資銀行の決算が良好だったことからも、MSCIワールド・インデックスが週間で3.5%高と昨年11月以来の上げ幅となるなど、全般週間の上昇傾向となっています。

その他の市場のニュ―ス

- ワールドゴールドカウンシルによると5月に中央銀行はで売却量が購入量を上回り全体で27トン減少して、4月の69トンに続いていたこと。これは、トルコの中銀による金売却63トンが大きな要因。そこで、トルコを除いた中銀の金準備は引き続き増加傾向。トルコ中銀は6月に3ヶ月ぶりに11トン購入し、金準備総計は440トンとのこと。

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、前週末に最新データの7月3日分が発表され、米ISM製造業のデータが予想を下回り、金価格が上昇していた際に、金はネットロングポジションを増加させ、銀はネットロングを減少させ、プラチナはネットショートへ転換し、パラジウムのネットショートポジションは、2006年6月に記録を開始して以来の高い規模へと増加していたこと。

- コメックス金の先物・オプションの資金運用業者のネットロングポジションは、前週から14.7%増で308.6トンと3月半ば以来の低さから3週ぶりの大きさ。この間建玉は、3.2%増と2月末依頼の低さから増加し、価格は前週比0.5%高でトロイオンスあたり1928.75ドルと3月半ばの低さから上昇していたこと。

- コメックス銀の先物・オプションの資金運用業者のネットポジションは、前週比10.8%減の1615トンへ減少していたこと。価格は0.26%安でトロイオンスあたり22.78ドルと3週連続で下げて3月21日以来の低さとなっていたこと。

- コメックスのプラチナ先物・オプションのネットロングは、3月7日以来初めてネットショートへと転換し5.1トン。価格は前週比1.51%安でトロイオンスあたり911ドルと昨年10月25日以来の低さへ下げていたこと。

- コメックスのパラジウム先物・オプションはネットショートで、13.1%増の23.5トンと。記録が始まった2006年6月以来の大規模。価格は前週比6.24%安でトロイオンスあたり1233ドルと2018年11月27日以来の低さ。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、今週木曜日までの1週間で0.6トン(0.06%)減で914.66トンと、4週連続の週間の減少で3月14日以来の低さ。

- 金ETFの第2の規模のiShare Gold Trustの残高は、今週木曜日までに週間で0.7トン(0.16%)減で445.67トンと、7週連続の週間の下げで5月25日以来の低さ。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週木曜日までに週間で127.07トン(0.88%)減で14,331トンと、3週連続の週間の減少傾向で6月29日以来の低さ。

- 金銀比価は、今週83 台半ばで始まり、本日80を割り、5月初旬以来の低さへ下げて終える傾向。5年平均は82.24。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消されたこととなる。)

- プラチナの金と差であるプラチナディスカウントは、1013ドル強で始まり、本日983ドルへと下げて終える傾向。2022年平均は839.64ドル。2021年平均は708.82ドルで5年平均は564.76ドル。

- プラチナとパラジウムの差であるプラチナディスカウントは、328ドルで始まり、310ドルで終える傾向。2022年の平均は1153ドル。ロシアが世界の4割を供給することからもロシアのウクライナ侵攻で2000ドルを超えてディスカウントが上昇。2021年の平均は1305ドル。5年平均は918.27。

- 上海黄金交易所(SGE)のプレミアムは、今週人民元建て金価格が水曜日に史上最高値に近づくまで上昇後に下げて人民元が先月半ば以来の強さへと対ドル強含む中で、週平均で16.36ドルと今年3月24日の週以来の高さへ上昇していたこと。2022年の平均は11.03ドルと、前年の4.94ドルを大きく上回る。(ロンドン価格と上海価格の差:プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)コロナ禍で特殊な動きをした2020年を除く5年平均は9ドル。

- コメックスの先物・オプションの週間の平均取引量は前週平均比で、金は15%増、銀は8%増、プラチナは17%増、パラジウムも31%増と価格の上昇もあり全ての貴金属で前週比増加していたこと。

来週の主要イベント及び主要経済指標

今週は、FRBの利上げに影響を与えると思われている米消費者物価指数と卸売物価指数に市場は注目し、価格は動くこととなりました。

7月26日と27日のFOMCを前に今週末からFRB高官がコメントを控えるブラックアウト期間に入ることからも、来週は、FRBの金融政策に影響を与えるイベントや指標へ市場はより注目することとなります。

そこで、月曜日のニューヨーク連銀製造業景気指数、火曜日の米小売売上高と鉱工業生産、木曜日の新規失業保険申請件数やフィラデルフィア連銀製造業景気指数等は重要となります。その他、月曜日の中国のGDPと小売売上高と鉱工業、英国とユーロ圏の消費者物価指数等へも市場は注目することとなります。

詳細は主要経済指標(2023年7月17日~21日)でご覧ください。

ブリオンボールトニュース

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2023年7月10日~14日)今週の結果をまとめています。

- 主要経済指標(2023年7月17日~21日)来週の予定をまとめています。

- 金価格ディリーニュース(2023年7月10日)実質金利が2009年来の高さへ上昇し、中国のデフレ懸念が強まる中で、金価格は堅固に推移

- 【金投資家インデックス】四半期平均価格が史上最高値をつける中で金投資需要も2年ぶりの高さへ

- 2023年の金鉱生産量は過去最高を更新へ

- 銀投資:ソーラー投資が石油を上回るも「倍増が必要」

- プラチナ:2023年の供給不足と価格の比較

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

今週英国では、引き続き今週決勝戦となるウィンブルドンテニストーナメントが大きく伝えられる中、週初めにはバイデン米大統領の訪英の模様、その後のリトアニアで開かれていたNATO首脳会議について、そして引き続き高止まりするインフレや公務員の賃上げを要求するストライキが大きく伝えられています。

そこで、本日はここで伝えてきています英国の高インフレとストライキの現状についてご報告しましょう。

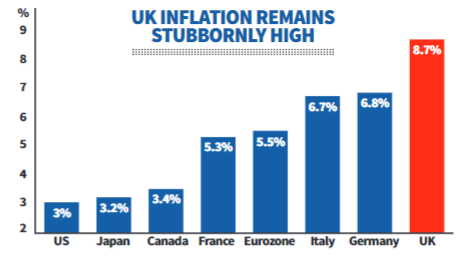

今週米国の消費者物価指数が6月に3%と2年ぶりの低さへ下げたこととは対象的に、5月の消費者物価指数は4月同様に8.7%とピークの昨年10月の11.1%からは下げたものの、高止まり感が強くなっています。

参考までに、直近の各国の消費者物価指数のチャートを下記に添付します。

そこで、英国政府とイングランド銀行は、インフレを抑え込むことが直近の重要事項となっており、イングランド銀行は政策金利を現行の5%から更に引き上げることが予想されており、英国政府もインフレを引き起こすと考える公務員の大幅な賃上げは避けたいとしています。

そのような中、昨日英国政府は、公共部門労働者の賃上げに関する独立賃金審査委員会の勧告を受け入れ、平均的に6%の賃上げを行うと発表していました。

そこで、現在ストライキを続けている若手医師は6%の賃上げと1,250ポンド(約23万円)の一時金増額、教師は6.5%の賃上げとなり、警察と軍も同様の解決策を得ることになります。

この上げ幅はこれまでにない高いものではありますが、長年賃金を抑えられ、昨年からの高インフレの中では、実質的には賃金の目減りではあります。

スナック首相は、この提案された賃上げをするために、新たな借り入れはしないことを明言し、この水準の賃上げがインフレを押し上げることはないと述べていました。

今回の政府の提案を教師の団体は受け入れる方向であると労働組合は昨日声明を出していますが、より高い賃上げを求めてきた若手医師の団体は長年の実質的な賃金の目減りを解消するものではないとし、2008年から2009年の実質給与に戻るまでは受け入れないとのことです。

今週の政府の新たな提案で、英国のストライキで公的機関が機能しない日々は多少解消されるかもしれませんが、医療に関してはトンネルの先が見えない日々がしばらくは続くことになりそうです。