ニュースレター(2026年1月16日)政治・地政学リスクの高まりを背景に、貴金属は高値圏で推移

昨日日本から戻りましたので遅れましたが、先週のニュースレターをお届けします。

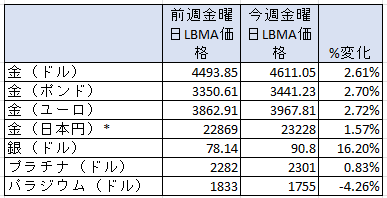

週間市場ウォッチ

今週金曜日のLBMA価格と前週のLBMA価格を比較した一週間の変動率は以下の通りです。

*日本円価格はLBMA価格として発表されないために、弊社チャート上の金曜日午後3時の価格。

- 金:ドル建て価格は週間の上昇で、金曜日のLBMA午後の価格で3週連続で史上最高値。

- 銀:週間の上昇で、LBMA金曜日価格で7週連続で史上最高値。

- プラチナ:週間の上昇で、LBMA金曜日価格で2週連続で史上最高値。

- パラジウム:週間の下落。

貴金属市場の動向(週間)

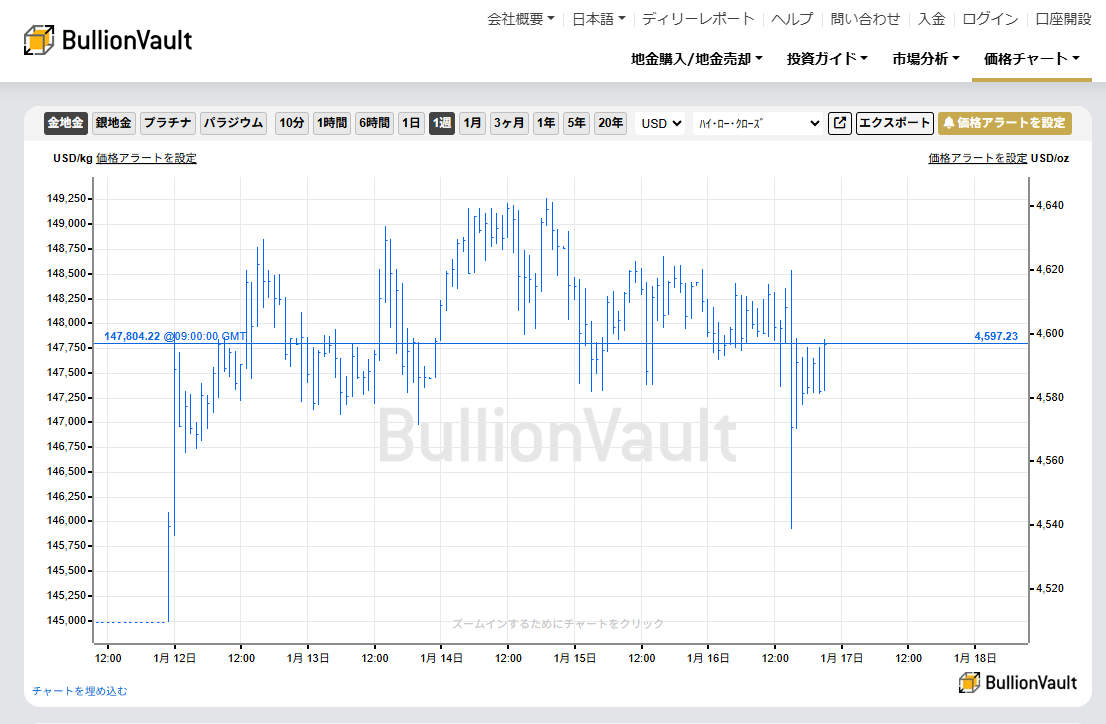

今週の貴金属市場は、前週末に報じられたパウエル米連邦準備制度理事会(FRB)議長に対する米司法省の刑事捜査のニュースを受け、FRBの独立性を巡る不透明感が意識されたほか、トランプ政権がイラン政府への軍事介入も辞さない姿勢を示したことで、政治・地政学リスクが一段と高まりました。これを受け、安全資産志向が強まり、金と銀は急伸し、週前半には史上最高値を更新しました。

その後、イラン情勢がやや沈静化するなか、米政権は、「重要鉱物」に指定される可能性が取り沙汰され、関税への警戒感が高まっていた銀およびプラチナについて、関税措置の対象外とする方針を表明しました。これを受けて銀は反落し、貴金属全般も短期的な調整局面入りとなりました。

もっとも、直近2週間にわたり、パウエルFRB議長への刑事捜査や、米国によるベネズエラへの軍事行動など、週末に大きな政治・地政学関連のヘッドラインが相次いだことから、週末を前に再びリスク警戒姿勢が強まりました。これにより、押し目買いが入り、相場を下支えしました。

中期的には、年初来で貴金属価格は総じて上昇基調を維持していますが、なかでも銀の上昇率は金を大きく上回っています。これにより、金銀比価は2012年以来となる「銀割安解消」水準の50台まで低下しました。背景には、銀の構造的な供給不足や、太陽光発電などを中心とした工業需要の拡大といったファンダメンタルズに加え、中国を中心とする投機的資金の流入があります。

今週のチャートでは、金銀比価と銀価格の推移をご紹介します。

今週の貴金属相場の動き(日次)

月曜日

金・銀相場は、日本円建てを含む主要通貨建てで史上最高値を更新し、ドル建てではそれぞれトロイオンスあたり4,629ドル、86.22ドルに達しました。

背景には、トランプ政権下で、パウエルFRB議長に対する米司法省の刑事捜査が報じられ、米中央銀行の独立性に対する懸念が市場で強まったことがあります。これを受け、ドルの信認低下リスクや金融政策の不透明感が意識され、実物資産への資金流入が加速しました。

火曜日

金・銀相場はこの日も主要通貨建てで史上最高値を更新。ドル建てでは、金がトロイオンスあたり4,633ドル、銀が89.07ドルをつけました。

市場が注目していた12月の米消費者物価指数(CPI)は、コア指数が予想を下回り、前月比0.2%(予想0.3%)、前年同月比2.6%(予想2.7%)となりました。ただし、これを受けても、FRBによる利下げ観測(年2回)に大きな変化はありませんでした。

一方、同日もトランプ政権がイラン国内の反政府デモを支持する姿勢を示し、政府による強硬対応に警告を発するなど、地政学リスクの高まりが意識され、相場を押し上げる要因となりました。

年初来、トランプ政権によるベネズエラへの軍事攻撃、FRBに対する刑事捜査、イランへの警告など、市場の想定を超える政策運営が続いており、安全資産への需要は依然として高水準を維持しています。その結果、同日までの年初来上昇率は、金が7.2%、銀が19.2%と、前年の2.2%、2.9%を大きく上回って推移していました。

水曜日

この日も4営業日連続で、金・銀は主要通貨建てで史上最高値を更新しました。ドル建てでは、金がトロイオンスあたり4,642ドル、銀は93.77ドルに達しました。

金銀比価は51まで低下し、2012年以来の低水準となりました。今回の局面では、特に銀の上昇ペースが金を大きく上回っています。

背景には中国の旺盛な需要があり、同日、上海黄金交易所(SGE)とロンドン価格とのプレミアムはトロイオンスあたり11ドルと、過去最高水準を記録。現物需要の強さを明確に示しました。

さらに、同日発表された米卸売物価指数(PPI)が市場予想を下回り、FRBの利下げ観測が一段と強まりました。こうした金融環境の変化も、金・銀価格の上昇を後押ししました。

木曜日

金・銀相場は、前日の最高値から下落し、トロイオンスあたり一時4,581ドル、86.24ドルまで下げたものの、その後は下げ幅を縮め、4,600ドル、90.57ドル水準まで回復してロンドン時間を終えました。

序盤に大きく下げた背景には、米政府が銀とプラチナを含む重要鉱物資源について、関税を課さない方針を発表したことがありました。

これまで、銀とプラチナは重要鉱物に認定されることで関税が課される可能性が意識され、現物が米国に集まりやすくなっていたことが、価格の下支え要因となっていました。こうした需給要因が後退したことが、相場の調整につながりました。

また、4営業日連続で史上最高値を更新していたことから、テクニカル的にも調整が入りやすい局面でした。

さらに、同日発表された米新規失業保険申請件数が予想外に減少するなど、米経済指標が堅調だったことを受け、FRBの利下げ観測がやや後退。これに伴い、長期金利が上昇したことも下落要因となりました。

加えて、イランが抗議活動参加者を処刑しないと表明し、トランプ大統領による軍事介入が回避されたことで、地政学リスクが一時的に後退したことも、相場の重しとなりました。

金曜日

金と銀はロンドン午後に、それぞれ一時トロイオンスあたり4,538ドル、86.92ドルまで下落しましたが、その後はやや持ち直し、4,597ドル、90.09ドルまで回復して週を終えました。週間ベースでは上昇しており、金・銀ともに金曜日の終値でLBMA価格ベースの史上最高値を更新しました。

銀の下落要因としては、以下が挙げられます。

- 中国当局が高頻度取引業者に対しサーバー撤去を命じたこと

- 中国における銀の建玉上限の引き下げ

- 高値を背景とした工業需要の鈍化観測

- 米当局が関税措置を見送ったことで、COMEXからロンドンへの銀供給が増加し、需給逼迫が緩和に向かうとの見方

これらを受け、金も銀の動きに連動する形で調整しましたが、過去2週の週末に、トランプ政権が地政学リスク(ベネズエラへの軍事行動)や政治リスク(パウエルFRB議長に対する刑事捜査)を高める動きを見せてきた経緯もあり、押し目では買い戻しが入りました。

また、直近の銀価格高騰を牽引している中国の上海黄金交易所(SGE)では、同日もロンドン価格に対する銀のプレミアムが10ドルを超えており、引き続き旺盛な現物需要が確認されています。

その他の市場のニュ―ス

-

コメックス(COMEX)のデータは、米政府機関の閉鎖による遅延が解消され、1月6日までのデータが正常に前週末に発表され、週末にベネズエラへの米軍事行動で大きく貴金属価格が上昇していた際に、金はネットロングを2週連続で減少させて、前々週の9月30日までの週以来の高さから下げて12月2日の週以来の低さの2.1%減の386.46トンへ下げていたこと。2025年のネットロングの平均は465.8トンで、2024年は555.8トン。

-

銀の先物・オプションは3週ぶりにネットロングを増加させ6.3%増の2,746トンと、2024年3月5日の週以来の低さから増加していたこと。2025年の平均は、5,132.4トン、2024年は4,231.0トン。

-

プラチナはネットロングを0.8%増の16.18トンと、5月20日以来の低さから3週連続で増加させて12月9日の週以来の高さ。2025年平均は、16.2トン、2024年は9.4トン。

-

パラジウムは、2週のネットショートから再びネットロングへ1月6日の週に転換し、0.81トン。2025年の平均は19.3トンのネットショート、2024年は32.6トンのネットショート。

-

金曜日までのコメックスの取引量においては、貴金属がパラジウムを除き上昇した今週一週間で、金が週間で前週比37.9%増加し11月半ば以来の高さ、銀も35.5%増のコロナ禍の2020年8月半ば以来の高さ、プラチナは15.73%増で、前々週の2020年6月に記録をつけ始めて以来の高さ以来の高さ、パラジウムは、10.7%減で前々週の2024年2月23日の週以来の高さから2週連続で下げて12月12日週以来の低さとなっていたこと。

-

金ETFの最大銘柄であるSPDRゴールド・シェアの残高は、今週金曜日までに21.1トン(1.0%)増で1085.67トンと週間の増加で、前週の2022年5月22日以来の高さへ増加していたこと。年間ベースでは2025年は、198.04トン(20.81%)増と4年ぶりの年間の増加。2024年は6.59トン(0.75%)減少。2023年38.53トン(4.4%)減、2022年57.2トン(5.9%)減、2021年195トン(6.8%)減。

-

金ETFの第2規模のiShare Gold Trustの残高は、先週0.82トン(0.17%)増で492.98トンと、2022年9月12日以来の高さ。年間ベースでは、2025年は101.09トン(23.35%)増と4年ぶりの年間増。2024年は5.91トン(1.29%)減、2023年は50トン(11.6%)減、2022年42トン(8.9%)減、2021年36トン(7.0%)減。

-

銀ETFの最大銘柄であるiShareシルバーの残高は、今週235.42トン(1.44%)減の16,073.06トンで2週連続の減少。年間ベースでは2025年は2120.59トン(14.45%)増と2年連続で増加。2024年は720.44トン(5.3%)増。2023年は936.56トン(6.4%)減、2022年は1937トン(12.2%)減、2021年は867トン(4.2%)減。

-

金銀比価(LBMA価格ベース)は、今週54台半ばで始まり、木曜日に50台半ばと2012年以来の低さへ下げ、金曜日に50台後半に上昇して終えていたこと。2025年の平均は87.85。2024年平均は84.75、2023年は83.27、5年平均は82.44。値が高いと銀が割安、低いと割安感が薄れていることを示します。

-

上海黄金交易所(SGE)とロンドン金価格の差は週平均で、前週まで2週連続でプレミアムであったものの、今週月曜日と火曜日に史上最高値をつけたことで再びディスカウントへ転換して、週間の平均は、前週の2.30ドルのプレミアムから、5.88ドルのディスカウントとなっていたこと。2025年の平均は、2.85ドルのプレミアム。2024年平均は15.15ドルのプレミアム、2023年は29ドル、2022年は11ドル。需要増に加え、中国中銀の輸入許可制限も背景。過去5年平均は6.9ドルのプレミアム。

来週の主要イベント及び主要経済指標

今週の貴金属市場は、トランプ政権によるFRBの独立性への懸念再燃を背景に、安全資産需要の高まりから上昇してスタートしました。その後、米国とイランを巡る地政学リスクが相場を下支えした一方、銀とプラチナについては、関税対象から除外される方針が示されたことで下落に転じました。加えて、米CPI・PPIの発表を受け、インフレ動向と金融政策見通しを巡る思惑から、相場は不安定な値動きとなりました。

来週も、トランプ政権の対イラン政策を巡る不透明感に加え、週末に発表された、米国によるグリーンランド併合構想に異議を唱える英国などの国々に対する関税措置を巡る動向など、地政学・政治リスクが引き続き市場の主要テーマとなる見通しです。主要経済指標としては、木曜日発表の米GDP速報値、およびFRBがインフレ指標として重視する個人消費支出(PCE)コア・デフレーターが注目され、利下げ観測の変化を通じて貴金属相場の方向性を左右する可能性があります。また、金曜日の日銀の政策金利発表も重要となります。

その他、主要経済指標の発表スケジュールの詳細は、主要経済指標(2026年1月19日~23日)をご覧ください。

ブリオンボールトニュース

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

-

主要経済指標(2026年1月12日~16日)今週のの結果をまとめています。

-

主要経済指標(2026年1月19日~23日)来週の予定をまとめています。

-

金価格ディリーレポート(2026年1月12日)トランプ政権による米司法省のFRB刑事捜査の攻撃で、金は史上最高値4600ドル、銀は85ドルに到達

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でも配信中です。ぜひご視聴、ご登録ください。

ロンドン便り

今週まで日本に滞在していましたので、ロンドン便りは次回から通常通りお届けします。