ニュースレター(2022年12月16日)米インフレ鈍化の中でタカ派的中央銀行のスタンスで6月末以来の高値から金は下落

週間市場ウォッチ

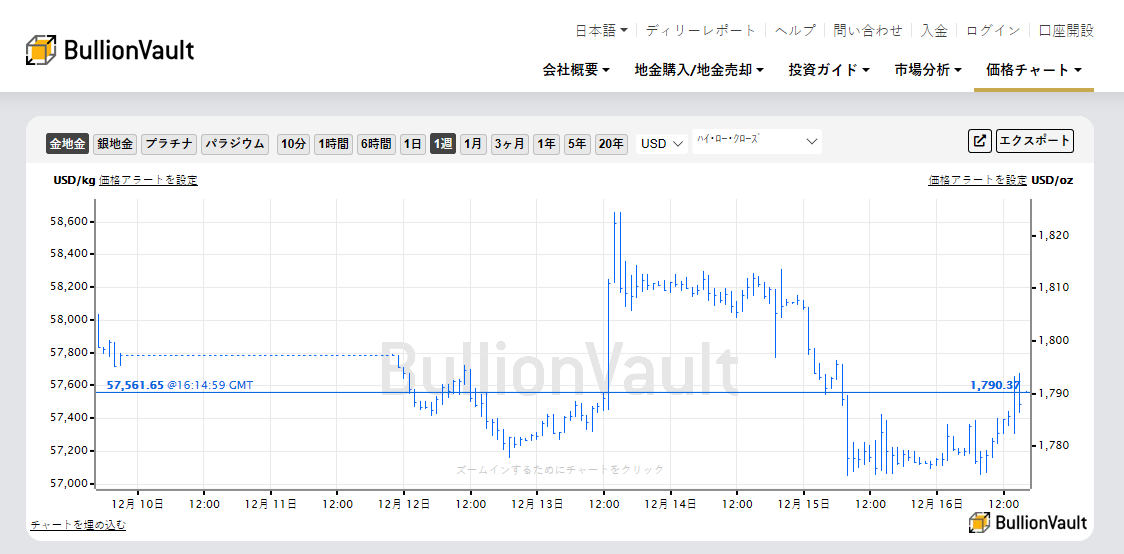

今週金曜日午後3時の弊社チャート上の金価格はトロイオンスあたり1793ドルと、前週金曜日のLBMA価格のPM価格(午後3時)から0.2%安と2週ぶりの週間の下落となっています。この間銀価格は、本日12時のチャート上の価格は前週のLBMA価格(午後12時)から1.21%安のトロイオンスあたり22.88ドルと3週ぶりの下落となっています。プラチナは本日午後2時の弊社チャート上では前週金曜日のLBMAのPM価格から0.16%高のトロイオンスあたり1003ドルと週間の上昇となっています。パラジウム価格は、前週のLBMAパラジウムPM価格と比較して、本日午後2時の弊社チャート上での価格は9.61%安のトロイオンスあたり1923ドルと2週ぶりの週間の下落となっています。

今週の金・銀・プラチナ・パラジウム相場の動きの概要

今週貴金属相場は、市場注目の火曜日発表された米消費者物価指数が予想を下回り、インフレがピークアウトした観測、またそれによるFRBによる利上げ減速観測が広がり、金においてはトロイオンスあたり1824ドルと今年6月末以来の高さへ上昇したものの、水曜日のFOMCでのパウエルFRB議長のタカ派的コメントとターミナルレート(最終到達点)予想が引き上げられたことで、またイングランド銀行と欧州中央銀行も同様なスタンスを示して上げ幅を失うこととなりました。

金利を産まない貴金属は金利の上昇は向かい風となりますが、株等のリスク資産が景気懸念から下げて安全資産としてドルが買われ、ドル建て資産の金が売られることとなりました。また、リスク資産の急落はマージンコールも起こり、現金化のために金が売られたことも要因であったようです。

本日は、同様な環境の中でも金はすでに上昇傾向であることから、売らざるを得ない金は売られ、安値の買いも入っている模様です。

なお、銀、プラチナ、パラジウムといったより工業用途の割合が大きい貴金属の上昇率は、景気後退観測からも金を劣るものとはなっています。

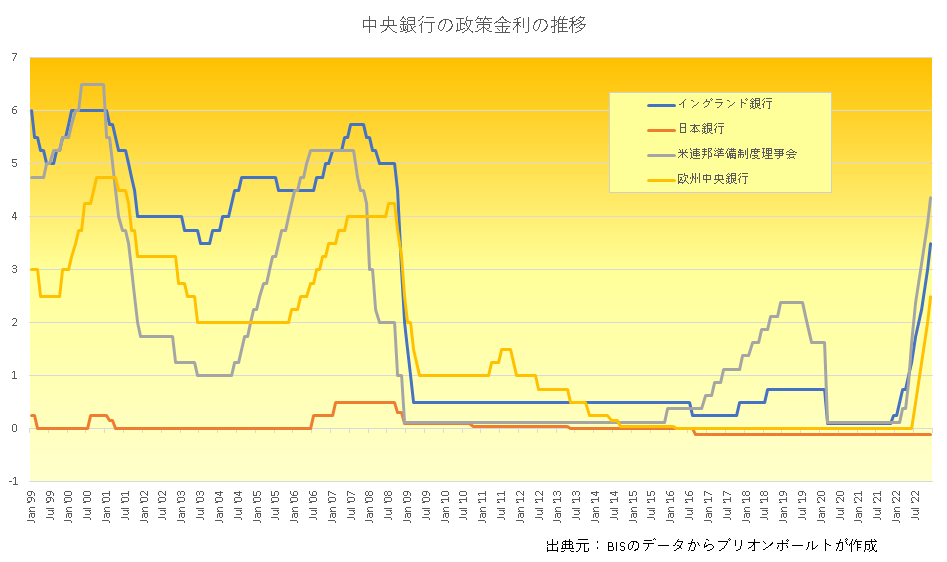

今週のチャートとしては、今週政策金利が発表されたFOMC、イングランド銀行、欧州中央銀行、そして来週発表が行われる日銀の政策金利の推移をお届けしましょう。

ここで、世界金融危機で記録的低さに下げていた金利が今年に入りFRBを筆頭に急激に上昇していることがご覧いただけます。

日々の金相場の動きと背景について

週明け月曜日は今週の米消費者物価指数やFOMC等の重要指標及びイベントを待つ中で、ドルと米長期金利が上昇に転じたことで、金相場は前週の4ヶ月ぶりの高さから下げてトロイオンスあたり1782ドルで終えていました。

火曜日金相場は、市場注目の米消費者物価指数が予想を下回り、ドルと米長期金利が下げる中で、トロイオンスあたり1824ドルと一時今年6月末以来の高さへ2%を超えて急騰した後に、1811ドルで終えていました。

同日発表されたデータでは、前年同月比7.1%上昇と、前月の7.7%と予想の7.3%を下回り、インフレ減速が確認されたことで、FRBがより早く利上げ減速、一時停止を行う観測が広がることとなりました。

そこで、ドルインデックスは今年6月上旬の低さで104を割り、米10年物国債利回りは3.48%と9月半ばの水準へ下げていました。

FEDWatchツールの明日の利上げ幅は0.5%がほぼ79.4%と前日の73.5%から上昇し、来年半ばに達するとされているターミナルレートの上限5%の予想が全般増加していました。

水曜日金相場は、同日ロンドン時間午後7時のFOMCの結果を待つ中で、前日の終値から若干下げて推移していましたが、発表後にトロイオンスあたり1796ドルまで下げて、1806ドルまで戻して終えていました。

FOMCでは市場予想通り、0.5%の利上げと利上げペースは0.75%から下げたものの、2023年末の政策金利見通し(参加者予測の中央値)を5.1%と前回予想より0.5%引き上げ、パウエルFRB議長の記者会見も利上げ継続姿勢と引き締めの早期終了への警告等とタカ派的との解釈となったことからでした。

木曜日金相場は、イングランド銀行、欧州中央銀行がそれぞれ政策金利を発表する中で、米経済指標が予想を下回り、経済停滞懸念で株が下げてドルが強含む中で、トロイオンスあたり1777ドルと12月7日以来の低値へと下げて終えていました。

これは、前日のFOMCで利上げ幅は予想通り小幅になったものの、最終到達点が0.5%引き上げられる中で、同日発表された米小売売上高が予想を下回り、新規失業保険申請件数は若干さげたものの、これはFRBが懸念する労働市場の逼迫とも取られ、長期の高い金利継続とそれによる景気後退観測を広めることとなりました。

なお、同日イングランド銀行と欧州中央銀行はそれぞれ予想通り0.5%の利上げと利上げペースは0.75%から減速したものの、未だ政策金利はそれぞれ3.5%と2.5%と米国の中間値の4.375%を下回り、同日ポンドとユーロが対ドル下げていることも、ドルを強含ませることとなりました。

本日金相場は株価が3営業日連続で下げる中で、ドルインデックスと米長期金利が若干上昇しているものの、金相場は前日終値からは上げてトロイオンスあたり1790ドル前後を推移しています。

本日発表の主要国の製造業とサービス部門のPMIは、英国のサービス部門が50であった以外は、全般経済の拡大と縮小の境である50を下回っており、経済停滞を示唆するものとなっていました。

また、今週行われた中郷銀行による政策金利発表での、利上げ継続のスタンスを強調したタカ派的内容からも、経済停滞懸念が高まっている模様です。

そこで、当初リスク資産などが急落した際に、マージンコールなどからも一旦売却される金ですが、この売りも一巡した模様で、リスクオフ基調で買いが入っている模様です。

その他の市場のニュ―ス

- 先週末に発表された前週火曜日のコメックスの先物とオプションのポジションは、米経済指標が予想を上回り価格の上値が抑えられていた際に、金とパラジウムででネットで強気ポジションが増加する中で、銀とプラチナムでは減少していたこと。

- コメックス金の先物・オプションのネットポジションは4週連続でネットロングで、34%増の117トンと増加していたこと。この間LBMA PM金価格は前々週比1.2%高で1774ルと上げ、建玉は前週比1.2%増と2016年2月以来の低さから増加。

- コメックス銀の先物・オプションのネットポジションは、5週連続でネットロングで、0.3%減で2,279トンと減少していたこと。この間LBMA銀価格は5.5%高で22.54ドルと上昇していたこと。

- コメックスのプラチナ先物・オプションは、17週のネットショート後に9週連続でネットロングで、そのポジションは1.2%減の31.56トンと4月初旬以来の高さから減少していたこと。LBMA PMプラチナ価格は0.5%高で998ドル。

- コメックスのパラジウム先物・オプションのネットポジションは8週連続でネットショートで24%減の1.65トン。LBMA PMパラジウム価格は2.2%高で1872ドル。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、今週木曜日までに3.5トン(0.4%)増で914トンと、11月2日以来の高さで2週連続の週間の増加傾向。

- 金ETFの第2の規模のiShare Gold Trustの残高は、今週木曜日までに0.91トン(0.2%)減で449.5トンと202年6月半ば以来の低さで、16週連続の週間の減少傾向。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週木曜日までに182トン減で14,548トンと今年9月半ば以来の低さで、3週連続の週間の減少傾向。

- 金銀比価は、本日まで76台を推移していたものの、本日78台へと上昇して終える傾向。2021年平均は71.83で、5年平均は80.35。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消されたこととなる。)

- プラチナの金と差であるプラチナディスカウントは、週半ばに747へ下げたものの776で終える傾向。2021年平均は708.82ドルで5年平均は564.76ドル。

- プラチナとパラジウムの差であるプラチナディスカウントは、今週900台前半から856まで週半ばに下げたものの、874で終える傾向。ロシアが世界の4割を供給することからもロシアのウクライナ侵攻で2000ドルを超えてディスカウントが上昇。年初は1000ドルほど。

- 上海黄金交易所(SGE)のロンドン金価格との差は、今週人民建て金価格が前週から下げる中でプレミアムで、その平均は14.81ドルと前週の13.08ドルから上昇して、3週ぶりの高さ。(ロンドン価格と上海価格の差:プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)昨年平均は4.94ドル。コロナ禍で特殊な動きをした2020年を除く5年平均は9ドル。

- コメックスの先物・オプションの週間の平均取引量は前週から金は13%増、銀は1%減で7週ぶりの低さ、プラチナは23%増、パラジウムは28%増。銀以外は前週比増加していたものの、全般低い水準となっていたこと。

来週の主要イベント及び主要経済指標

欧米は来週は多くの市場参加者がクリスマス休暇に入るために、主要指標は今週多く発表されていますが、来週も日銀金融政策決定会合後の政策金利発表が火曜日、金曜日にはFRBがインフレ指標として注目する米個人消費支出PCEコア・デフレーターが金曜日に発表され、重要となります。

詳細は主要経済指標(2022年12月19日~23日)でご覧ください。

ブリオンボールトニュース

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2022年12月12日~16日)今週の結果をまとめています。

- 主要経済指標(2022年12月19日~23日)来週の予定をまとめています。

- 金価格ディリーレポート(2022年12月12日)米インフレデータとFOMCを前に金は4ヶ月ぶりの高さから下げたものの、逆イールドカーブは金を支える

- 金、銀、プラチナの年間価格パターンについて

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

今週英国では、イングランドチームは敗退しましたがワールドカップについて、先週ここでもお伝えしたストライキの数々、41年ぶりの高水準から鈍化したものの未だ高い水準の英国のインフレ率について、そして前週からネットフリックで放映されているヘンリー王子夫妻のドキュメンタリーリについて大きく伝えられています。

そのような中で、そろそろ今年1年を振り返る記事が発信されています。そこで、本日は英国の経済の一年を振り返ってみましょう。

2021年11月にはすでにインフレ率が5.1%へと上昇

イングランド銀行はインフレは「1時的なもの」とし、11月の政策金利は史上最低の0.1%を維持し、12月の会合で0.25%と小幅利上げを2018年以来初めて行う。

2022年初頭に供給の逼迫がビジネスの打撃となる

パンデミック間に抑えられていた需要が急増する中で、世界の生産拠点である中国のロックダウン継続からも需給バランスが大きく崩れ、価格の急騰が起こる。

2022年2月24日にロシアがウクライナへ侵攻

ロシアへの経済制裁からロシアからの供給懸念から天然ガスと原油価格急騰し、2月から4月のインフレ率は2.8%ポイント上昇して9%へ。

9月に英国政府の財政政策の混乱でポンド、債券、株のトリプル安へ

ジョンソン元政権が、パーティゲイト(パンデミック中に禁じられていたパーティを行ったこと)等で求心力を失う中で、トラス前政権へ引き継がれ、9月23日に発表された小型補正予算が、40年来の高インフレの中の財源なき減税を含むもので、ポンドが史上最安値をつけ、債券と株価も暴落。この債券市場の混乱は「英国政府の小型補正予算がなぜ英国国債市場を混乱に陥れたのか」をご覧ください。

11月17日のハント財務相による緊縮財政と増税を含む経済計画

財政支出を550億ポンド分カットし、増税を行うという経済政策は、トラス前政権の小型補正案と比較して1000億ポンド近く異なる方向に動くものとなり、英国の経済停滞がほぼ決定的に。

英国のインフレ率は最新の11月数値が今週発表され、10.7%と10月の41年ぶりの高さの11.1%から下げたものの、高い水準となっています。

今週イングランド銀行が政策金利を9会合連続で3.5%へと引き上げる等、対インフレの態度を明確にしていることからも、来年末にインフレ率は5%へと下げることが予想されていますが、イングランド銀行の目標とする2%を遥かに上回る水準ではあります。

それに対し、英国のGDPは10月に0.5%と予想の0.4%を上回ったものの、10月までの3ヶ月にマイナス0.3%と経済は縮小し、イングランド銀行は先月の段階で2022年下半期はマイナス0.75%、2023年はマイナス1.5%、2024年はマイナス1%を予想しています。

2022年12月に英国の気候は寒波の来襲で厳しいものとなっていますが、2023年の英国経済もまた厳しいものとなりそうです。