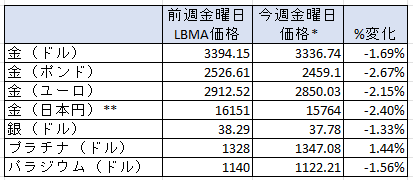

ニュースレター(2025年8月15日)米CPI・PPI発表で金相場が上下、関税懸念後退も利下げ期待は後退

週間市場ウォッチ

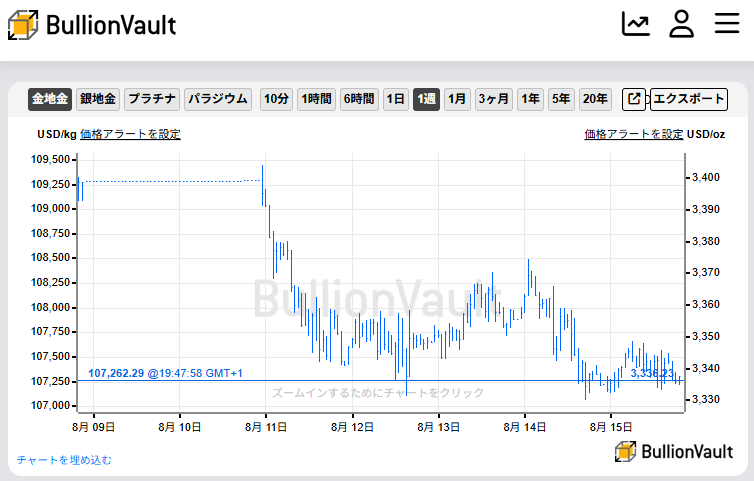

今週金曜日の弊社チャート上の貴金属価格は、前週のLBMA価格と比較して以下の通りです。

*金は午後3時の弊社チャート価格、銀は午後12時、プラチナとパラジウムは午後2時の価格。

**日本円価格はLBMA価格として発表されないために、弊社チャート上の金曜日午後3時の価格。

金価格(ドル建て)は、LBMA金曜日価格で前週金曜日から下げ、2週ぶりの週間下落で2週ぶりの低値。銀価格も週間で下落。プラチナは貴金属では唯一週間で上昇し、2週連続の上げ。パラジウムは2週連続の下げで、7月10日以来の低値。

貴金属市場の動向(週間)

今週の貴金属市場は、前週金曜日に浮上した一部金への関税が課される可能性について、月曜日にトランプ大統領が正式に否定したことで、先物金価格が現物価格との差を正常な水準へ戻して始まっていました。

その後、火曜日の米消費者物価指数(CPI)がほぼ予想通りとなり、関税によるインフレ悪化懸念が後退。米連邦準備理事会(FRB)による利下げ観測が一気に進み、上昇基調へ転じたものの、木曜日の米生産者物価指数(PPI)が予想を上回り、インフレ懸念再燃し、利下げ観測が後退して下落に転換しました。

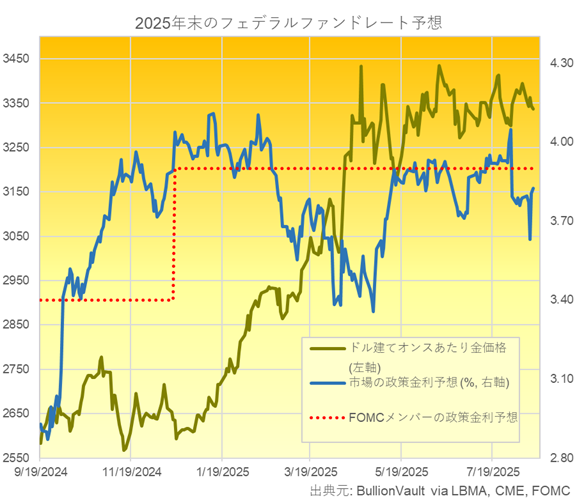

この状況は、市場の年末のFRBによる金利予想(青)とドル建て金価格(深緑)のチャートで明確に確認できますので、下記に添付します。

市場予想は、水曜日に今年5月以来の低水準である3.6%まで下げた後、本日は3.8%へ一気に上昇し、これに伴いドル建て金価格(深緑)が下げていることが分かります。

なお、工業用途需要の多い銀、プラチナ、パラジウムは、今週の米経済指標が経済の堅調さを示したことで、需要減少懸念が抑えられ、下げ幅が限定されました。特にプラチナは上昇しています。

今週の貴金属相場の動き(日次)

月曜日

金相場は、先週後半の上昇分を失い、一時トロイオンスあたり3341ドルまで下落し、6営業日ぶりの安値を付けました。

これは、先週金曜日にトランプ政権が一部の金地金に関税を課すとの発表でNY金先物価格が急騰し史上最高値を更新したものの、その後NY市場で大統領府が「関税の有無について近く明確化する」と述べたことで急落し、ロンドン現物価格との差がトロイオンスあたり100ドル超から55ドルへと正常化しつつあったことが背景です。

なお、この一部金地金への関税案は、同日トランプ大統領がSNSで否定し、非関税が確認されました。

火曜日

金価格は、市場注目のCPI発表後、トロイオンスあたり20ドルほど上下した後、3350ドル前後と前日終値から若干上昇して終えました。

CPIは前年同月比 +2.7%(予想2.8%を下回る)。一方、コア指数は +3.1% と予想3.0%、前回2.9%を上回りました。市場では「トランプ政権の関税政策による物価押し上げは限定的」との見方が優勢で、FRBの年内2回の利下げ観測は継続しました。

また、米中関税交渉は同日が期限でしたが、90日の再延長が発表され、これを受けて世界株価は総じて上昇基調となりました。

水曜日

金相場は、前日の米CPI結果を受け、来月のFOMCでの利下げがほぼ確実視(FedWatchツールで99%)され、米ドルは2週間ぶりの安値に下落しました。金は一時3370ドルまで上昇した後、3362ドルへ戻して終えました。

さらに、ベッセント米財務長官が「9月の0.5%の利下げから始まる一連の下げ局面に入る可能性がある」と発言したことも利下げ観測を後押ししました。

この利下げ観測を背景に、S&P500種株価指数は2営業日連続で最高値を更新し、日経平均も同日最高値を記録。世界株価は全般的に上昇するリスクオンの流れとなり、金相場の上値を抑える要因となりました。

木曜日

金相場は、米PPIが予想を上回ったことからFRBの利下げ観測がやや後退。米長期金利が上昇した影響もあり、3336ドルまで下落して終えました。

PPIは前年同月比+3.3%と、前回の+2.3%や予想の+2.5%を上回る結果。火曜日のCPIが予想通りだったため後退していた「トランプ政権の関税政策による物価上昇懸念」が再び意識される展開となりました。

9月FOMCでの利下げ予想は、前日「0.5%利下げ:5.7%」「0.25%利下げ:94.3%」から、同日「0.25%利下げ:92.1%」「利下げなし:7.9%」へと変化し、市場の利下げ期待が後退しました。

金曜日(本日)

金相場は、本日発表の米経済指標が堅調だったことを受け、狭いレンジでの取引の中で上値の重い展開が続き、3336ドル前後で推移しています。

米小売売上高(7月分)は前月比0.5%増と予想通りで、6月分は上方修正。ニューヨーク連銀製造業景況指数は市場予想1.8を大きく上回る11.9となりました。

これを受け、FRBによる利下げ観測が後退(9月据え置き観測が、CPI発表後0%から11%へと増加)し、長期金利の上昇が金の上値を抑えている模様です。

その他の市場のニュ―ス

- コメックス(COMEX)の貴金属先物・オプションにおける資金運用業者のポジションは、8月5日までの週に発表されたデータ上では、ISM非製造業景況指数が予想を下回り、トランプ大統領が半導体と輸入医薬品へ追加関税を課することをしていた際に、金を除く全ての貴金属が価格を下げ、同様に金を除く貴金属の全てでネットロングが減少していたこと。

- コメックス金の先物・オプションにおける資金運用業者のネットロングポジションは13%増加して、503.29トンと増加していたこと。価格は前週比1.8%高のトロイオンスあたり3375.30ドルと上昇し、建玉は3.4%増となっていたこと。

- 銀のネットロングポジションは29.8%減の4,762トンと2週連続の減少で、5月20日の週以来の低さ。価格は前週比2.0%安の37.35ドルで、2週連続の下げで7月8日までの週以来の低値。建玉も3.7%減少し、7月1日の週以来の低さ。

- プラチナのネットポジションは、5月20日からネットロングへ転じたものの、26.8%減の19.0トンと、5月20日の週以来の低さ。価格は前週比6.0%安で1313ドルと、6月24日までの週以来の低さ。建玉は3週連続で減少して5月20日の週以来の低さへ。

- パラジウムは2022年10月半ばからネットショートが継続。36.2%増で7.97トンと、3週ぶりに増加して、7月8日の週以来の高さ。価格は前週比5.2%安の1181ドルで、7月8日の週以来の低さ。建玉は2週連続で減少して、6月24日の週以来の低さ。

- 最大の金ETFであるSPDRゴールド・シェアの残高は、今週木曜日までに1.7トン(0.2%)増の961.35トンと、2週連続で週間ベースで増加傾向。

- 第2の規模の金ETF、iShares Gold Trustの残高は0.68トン(0.15%)増の453.29トンで、2023年6月14日以来の高さ。11週連続の週間増加。

- 銀ETFの最大銘柄、iShares Silver Trustの残高は80.51トン(0.24%)増の15,071.31トンと、週間の増加傾向。

- 金銀比価(LBMA価格ベース)は、今週88台後半ばで始まり、水曜日には87と7月半ば以来の低さをつけ、本日は88台前半へ上昇して終える見込み。2024年平均は84.75、2023年は83.27、5年平均は82.44。値が高いと銀が割安、低いと割安感が薄れていることを示します。

- 金価格との差であるプラチナディスカウントは、今週2039ドルで始まり、本日1990ドルへと7月末以来の低さへ下げて終える傾向。2024年平均は1431ドル、2023年は975ドル、5年平均は968ドル。

- プラチナとパラジウムの価格差は、2月6日以降パラジウムがプラチナを上回る「プレミアム」が継続。今週は185ドルのプレミアムで始まり、本日は220ドルと7月10日以来の高値水準で終える傾向。2024年平均は28ドルのディスカウント。2023年は371ドル、2022年は戦争影響で1153ドルのディスカウント。5年平均は835ドルのディスカウント。

- 上海黄金交易所(SGE)とロンドン価格の差は、今週ディスカウントに転換し、週平均は前週の4.35ドルのプレミアムから1.29ドルのディスカウントと7月25日までの週以来の大きなディスカウントとなっていたこと。2024年平均は15.15ドルのプレミアム、2023年は29ドル、2022年は11ドル。需要増に加え、中国中銀の輸入許可制限も背景にあります。過去5年平均は6.9ドルのプレミアム。

来週の主要イベント及び主要経済指標

今週は火曜日の米消費者物価指数(CPI)と木曜日の米卸売物価指数(PPI)のデータで米連邦公開市場委員会(FOMC)による将来の利下げ観測が変化し貴金属市場を動かしていました。

来週は、本日行われているトランプ米大統領とプーチン露大統領の会談の結果、そして引き続き9月以降の米FOMCによる利下げに関わるデータやイベントの、水曜日のFOMC議事録、木曜日の主要国の製造業とサービス部門のPMIや、木曜日から始まるジャクソンホールで行われる年次経済シンポジウムでの金曜日のパウエル議長の講演等に市場は注目することとなります。

詳細は主要経済指標(2025年8月18日~22日)をご覧ください。

ブリオンボールトニュース

今週日本経済新聞で、ブリオンボールトの新規顧客数が価格の高値圏で急増していること、そしてその背景を解説している日本市場責任者ホワイトハウス佐藤敦子のコメントが「警戒解かぬ投資家、「市場波乱」前に金買い 米利下げとインフレ見越す」で紹介されました。

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

-

主要経済指標(2025年8月11日~15日)今週のの結果をまとめています。

-

主要経済指標(2025年8月18日~22日)来週の予定をまとめています

-

金価格ディリーレポート(2025年8月11日)関税懸念で金価格が記録的高値から下落、トレーダーはトランプ政権の決定を待つ

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でも配信中です。ぜひご視聴、ご登録ください。

ロンドン便り

今週の英国では、現在行われているトランプ米大統領とプーチン露大統領の会談、これに招待されていないゼレンスキー・ウクライナ大統領と欧州首脳によるオンライン会議、さらにスターマー英首相とゼレンスキー大統領の首相官邸での会談など、ウクライナ支援における欧州の結束を示す動きが大きく報じられています。加えて、パレスチナ自治区ガザの人道危機の深刻化も連日伝えられています。

こうした中、英国政府が英国拠点の新パレスチナ団体「パレスチナ・アクション」をテロ組織に指定し、活動を禁止したことに抗議するデモが先週末にロンドンで行われ、500人以上が逮捕されました。ここで、その背景を簡単に整理します。

テロ組織指定の背景と経緯

- 2025年6月、同団体の活動家がRAFブリーズノートン基地に侵入し、A330空中給油機2機のエンジンに赤い塗料を吹き付け、数百万ポンド規模の損害を与えたとされる。

- イスラエル兵器メーカーのElbit Systemsや防衛関連企業、大学、ユダヤ系団体などに対し、器物損壊や侵入を繰り返してきた。

これらを受け、2025年7月2日、下院は385対26の賛成多数で「パレスチナ・アクション」をテロ組織として法的に禁止(proscription)する法案を可決。翌3日に上院も承認し、7月5日から効力が発生しました。

批判と法的争点

この指定に対し、人権団体は「抗議とテロ活動の混同」を懸念し、非難を表明。

国連の人権専門家は、国際法上「物的損害のみ」ではテロと見なすべきでないと指摘。国際弁護士協会(IBA)も、今回の指定はテロ法の危険な拡張であり、非暴力的な抵抗運動を抑圧するもので「民主主義の根幹への脅威」と位置付けています。

また、英国高等法院も「財産損害のみでは、国家や市民への影響を意図したテロとは言えない」とする主張を「合理的に争える」と認めるなど、司法も今回の「テロ組織指定」の正当性に疑問を呈しています。

今後の焦点

ガザの人道的危機は日々深刻化しており、その窮状に行動を起こしたいと考える人々の心情は理解できます。一方で、「パレスチナ・アクション」の破壊活動は批判されるべきですが、それがテロ組織として指定されるべきなのか、また、今回のデモのような非暴力的抗議活動に参加した人々をテロ活動と同一視し、大規模逮捕に至った判断が妥当だったのかについては、今後も議論が続く見通しです。