ニュースレター(2022年8月26日)ジャクソンホール会議でのパウエルFRB議長のスピーチで金は1月ぶりの低さへ

週間市場ウォッチ

今週水曜日午後3時の弊社チャート上の金価格はトロイオンスあたり1749ドルと、前週金曜日のLBMA価格のPM価格(午後3時)から0.09%安と、ほぼ前週終値の水準ですが、2週連続の週間の下落で引き続き7月28日以来の低さへ下げています。この間銀価格は、本日12時のチャート上の価格は前週のLBMA価格(午後12時)から0.1%安のトロイオンスあたり19.21ドルでやはり前週とほぼ同水準で7月27日以来の低さとなっています。プラチナは本日午後2時の弊社チャート上では前週金曜日のLBMAのPM価格から2.7%安のトロイオンスあたり880ドルと2週連続の下げで7月末以来の低さとなっています。パラジウム価格は、前週のLBMAパラジウムPM価格と比較して、本日午後2時の弊社チャート上での価格は1.3%高のトロイオンスあたり2153ドルと1週間ぶりの高さへ上昇しています。

今週の金・銀・プラチナ・パラジウム相場の動きの概要

今週金融市場は、本日のジャクソンホール経済会議でのパウエルFRB議長のスピーチを待っていましたが、スピーチ後に内容はタカ派的スタンスという判断となった模様で、米長期金利が上昇し、貴金属は全般押し下げられることとなりました。金利上昇は、金利を産まない貴金属にとっては逆風となります。

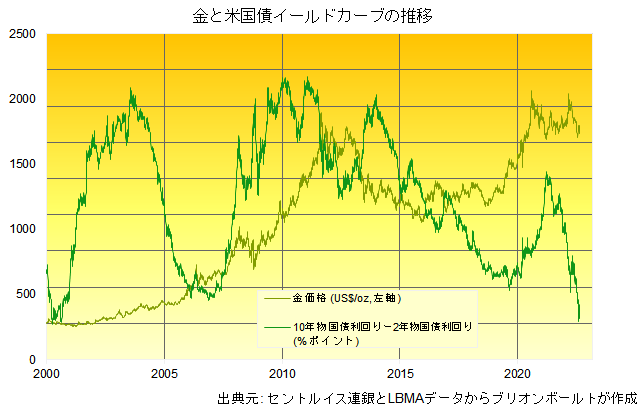

そこで、すべての貴金属で昨日までの上げ幅を失って更に下げて推移しています。また、本日株価も下げており、中央銀行の金利予想に強く影響を受ける米2年物と10年物の国債利回りは継続逆転し、その幅を0.40%と2000年のインターネット・バブル崩壊時以来の幅へと広げており、将来の景気後退の懸念が高まり、株価は全般下げて2週ぶりの週間の下げを記録する傾向となっています。

そこで、今週のチャートは2年物と10年物の利回りの差と金の動きを示すチャートをお届けします。

ここで、この利回りの差であるイールドカーブが2007年以降の世界金融危機の直前、2020年のコロナ危機時のような経済停滞時に下げていることがご覧いただけます。それに対し、金は金融危機を経て上昇を始め、コロナ危機時も上昇していることも見ることができます。なお、通常危機時に強い金も、危機当初はすべての資産の現金化が進んで下げる傾向があります。

日々の金相場の動きと背景について

週明け月曜日に米長期金利はひと月ぶりの高さの3%を超え、ドルインデックスも一時109を超えて2002年以来の高さへと上昇する中で、同日中央銀行の金利引き上げと引き締めによる景気後退懸念で世界株価は下げ、金相場は6営業日連続の下げで3週ぶりの低値ではあったものの、トロイオンスあたり1735ドルで終えるなどと堅調な動きをしていました。

この背景として、金価格を上げることは無いものの、底値をサポートする金現物需要の急増が、中国の金価格のプレミアムが6週ぶりの高さであることや、スイスからの中国への金の輸出が急増していたなどと、中国需要増加を示唆するデータが見られていました。

火曜日金相場はロンドン時間午後に発表された米経済指標が悪化していたことでドルと米長期金利が下げ、一時トロイオンスあたり1754ドルまで上昇後に、1746ドルと今週の下げ幅をほぼ取り戻して終えていました。

同日発表された米国の主要経済指標は、新築住宅販売件数で、2016年初旬以来の低さで、製造業PMIとサービス部門PMI共に予想を下回り2ヶ月連続の下げと、先の分野での需要の減少を示唆するものとなっていました。

そこで、ドルインデックスは4営業日連続の上昇を止め、米長期金利も3%を一時割げて下げていたことが、金を押し上げることとなりました。

水曜日金相場は、ドルインデックスが20年来の高値水準、米長期金利が3%を超えて高止まりする中で、トロイオンスあたり1751ドルと2営業日連続で上昇して終えていました。

このドルと金利の上昇は、同日発表された米耐久財受注が輸送用機器を除き前月比予想を上回ったこととFRB高官が同日もタカ派的コメントを発したことで、前日の経済指標の悪化による景気後退懸念やそれによるFRBによる早い金利引き上げペース観測の後退がほぼ消えたことが背景の模様です。

そこで、FEDWachツールの9月の利上げ観測は前週0.5%引き上げが0.75%を6対4で上回ったものの、同日は既にほぼ4対6で0.75%引き上げが上回っていました。

そのような中で金が堅調な動きをしている背景は、中国などで金現物需要が増加していることや、前週の大きな下げの調整も入っていた模様です。

木曜日金相場はドルインデックスがロンドン時間昼前に下げたことに反応してトロイオンスあたり1765ドルまで上昇したものの、その後ドルが再び強含んだことで1754ドルと上げ幅を削って推移しています。

このドルインデックスの下げは、同日中国がさらなる景気刺激策を発表したことはアジア株を引き上げてリスクオンとなっていたことが背景ですが、ロンドン時間昼過ぎに発表された米第2四半期GDPが当初のマイナス0.9%からマイナス0.6%とマイナスながら上方修正されたこと、また第2四半期GDP個人消費も前回を上回っていたことで、再び早いペースの利上げ観測が広がることとなりました。

また、同日カンサスシティ連銀のジョージ総裁がインフレ抑制のために政策金利を4%へ引上げる必要がある可能性を示唆したこともドルインデックスの上げの要因となったようです。

本日金曜日市場はロンドン時間午後3時から行われたパウエルFRB議長のスピーチを待っていましたが、その後ドルインデックスと長期金利が限定的ながら上昇したことで、金相場はトロイオンスあたり10ドルほど下げで反応して、その後下げ幅を多少削ったものの、再び下げ基調となり、ひと月ぶりの低さのトロイオンスあたり1735ドル前後を推移しています。

パウエル議長のスピーチでは、「物価の安定を取り戻すには、しばらくの間、制限的な政策スタンスを維持する必要があるる。」とし、「歴史的な記録は、早まった政策緩和を強く戒めている。」とするなど、近い将来の利下げを否定するもので、タカ派的という分析がされています。

また、本日アトランタ連銀のボスティック総裁は、9月の利上げ幅は0.5%へと傾きつつあると述べたものの、制限的な政策スタンスは継続すべきとし、フィラデルフィア連銀ハーカー総裁は、年末に金利が少なくとも3.4%へ達した後に利上げペースを緩めることを考慮すべきと述べています。

ちなみに、本日発表されたFRBがインフレデータとして注目するPECコアデフレーターは予想を下回る中で、ミシガン大学消費者態度指数は予想を上回って上昇していたことも、FRBによる利上げペース継続観測を広げていたようです。

その他の市場のニュ―ス

- スイス連邦関税庁によると、中国は7月にスイスから80トン以上の金を輸入し、2012年までさかのぼったデータでも、月間で2番目に高い数字となっていたこと。また、中国への出荷の急増により、スイスの7月の金輸出総量は186.2トンとなり、2016年以来最多を記録していたこと。

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、先週16日火曜日に翌日のFOMC議事録の発表を待つ中で、金を除く全ての貴金属で弱気ポジションが減少していたこと。

- コメックス金の先物・オプションのネットポジションは前週に引き続き3週連続でネットロングであったものの、12%減の143.8トンと前週までの2週間で180トン近い買いを見せた後に20トン減少させていたこと。この間LBMA PM金価格は前々週比1.1%安で、建玉は前週比2.3%減。

- コメックス銀の先物・オプションのネットポジションは、7週連続でネットショートで7.4%減の897トンと、3週連続で減少して6週ぶりの低さとなっていたこと。この間LBMA銀価格は2.3%安と2週ぶりに下げていたこと。

- コメックスのプラチナ先物・オプションは、10週連続のネットショートで、そのポジションは42%減の5.6トンと9週ぶりの低さ。LBMA PMプラチナ価格は0.9%安と7週ぶりの高さから下げていたこと。

- コメックスのパラジウム先物・オプションのネットポジションは3月29日の週以来ネットショートで、59%減の0.8トンと3月22日以来の低さであったこと。この間LBMA PM価格は5.1%安。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、今週木曜日までに4.6トン(0.5%)減で984トンと1月20日以来の低さで、4週連続の週間の減少の傾向であること。週間の増加は6月17日の週以来無し。

- 金ETFの第2の規模のiShare Gold Trustの残高は、今週木曜日までに0.71トン(0.14%)増で497トンと、週間で12週ぶりの残高増加傾向であること。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週木曜日までに43トン(0.29%)減の15,044トンと、2週連続の減少傾向となっていること。

- 金銀比価は、今週91台後半で始まり、本日は91台前半と5営業日ぶりの低さ。2021年平均は71.83で、5年平均は80.35。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消されたこととなる。)

- プラチナの金とのディスカウント(金との差)は、今週850ドルと7月半ば以来の高さの876ドルの間を推移し、本日870へ多少下げていること。2021年平均は708.82ドルで5年平均は564.76ドル。

- プラチナとパラジウムの差であるディスカウントは、今週1200ドルを超える水準で始まり、週半ばで1100ドルまで下げたものの、本日1254と2週ぶりの高さへ増加して終える傾向。ロシアが世界の4割を供給することからもロシアのウクライナ侵攻で2000ドルを超えてディスカウントが上昇。年初は1000ドルほど。

- 上海黄金交易所(SGE)の週平均は、前週の8.71ドルから上昇して15.30ドルと2019年以来の高さ。これは、今週人民元が対ドル2020年8月以来の低さへ下げている中で堅固な動き。(ロンドン価格と上海価格の差 - プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)昨年平均は4.94ドル。コロナ禍で特殊な動きをした2020年を除く5年平均は9ドル。

- コメックスの先物・オプションの週間の平均取引量は前週から金は2%増加で、銀は18%増、プラチナは4%増と、前週までの夏枯れ市場から多少動きが出ていたこと。それに対し、パラジウムは115%増で6ヶ月ぶりの高さであったこと。

来週の主要イベント及び主要経済指標

今週市場はロンドン時間金曜日夕方のジャクソンホールでのパウエルFRB議長のスピーチに注目していましたが、来週はFOMCの金融政策決定に重要となる指標の一つの米雇用統計が金曜日、その先行指標のADP雇用統計が水曜日に発表されて注目されることとなります。

その他、火曜日のドイツの消費者物価指数、米ケース・シラー住宅価格指数、水曜日のユーロ圏消費者物価指数、木曜日の中国のCaixin製造業PMI、と主要国の製造業PMIと米ISM製造業景況指数、金曜日のユーロ圏の卸売物価指数等も重要となります。

詳細は主要経済指標(2022年8月29日~9月2日)をご覧ください。

ブリオンボールトニュース

ブリオンボールトは5月20日から大英図書館で行われている「金(Gold)」のエキジビションのスポンサーをさせていただいています。ご興味があれば下記のリンクでご覧ください。

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2022年8月22日~26日)今週の結果をまとめています。

- 主要経済指標(2022年8月29日~9月2日)来週の予定をまとめています。

- 金価格ディリーレポート(2022年8月18日)FOMCの議事録がより緩やかなペースのりあげを示唆し金は2週間ぶりの低値を維持

- 金価格ディリーレポート(2022年8月22日)長期金利がほぼ3%でドルが5週ぶりの高さに上昇し、中国の需要は増加しているものの、金は3週ぶりの低値へ

- 円建て金が史上最高値水準を継続 - 20年ぶりの円安は金購入時期なのか

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

今週英国では引き続きウクライナ戦争、英国のエネルギー価格の高騰、様々な業界団体によるストライキ、そして義務教育を終えた際に受ける全国共通テストの結果、また英国北東の都市リバプールにおいて九歳の少女が自宅で犠牲となった銃犯罪について等が大きく伝えられています。

そこで、本日は英国の銃犯罪についてお伝えしましょう。

今回主要メディアが大きく伝えているリバプールの事件は、銃を持って追いかけていた男性から逃れるために、偶然開いたドアから男性が侵入した家で、追いかけられていた男性とこの家の母親と9歳の娘さんは撃たれ、男性と母親は負傷する中で、娘さんは残念なこと亡くなったというものでした。

そこで、何の罪もない少女が自宅で銃犯罪に巻き込まれたことから人々のショックも大きく、パンデミック中に減少していた銃犯罪にスポットライトがあたっています。

パンデミック前の2020年3月末までの1年間では83件の銃犯罪が報告されていたようですが、厳しいロックダウンに入った翌年の2021年3月末までは42件、その翌年の2022年3月末までは39件で、21年ぶりの低さであったとのこと。

しかし、それ以降現段階までの5ヶ月間で既に27件が報告されており、今月に入り、リバプールでは銃犯罪で亡くなった犠牲者は三人、そしてロンドンでも三人が亡くなっていることからも、増加傾向とのこと。

そして、銃犯罪は麻薬を扱うギャングと関連しており、リバプールは麻薬組織の重要な土地となっているとのこと。

そこで、警察は今回のリバプールの事件に関して住民の協力を呼びかけていますが、報復を恐れて協力者を探すのは難しいところではあるようです。

ちなみに、2020年に銃犯罪が減った背景は、麻薬組織の利用する暗号化されたチャットアプリをフランスと協力して解読したことで、1000人以上の逮捕に至ったことからとのこと。

アムネスティインターナショナルによると、年間39,000人が銃関連事件で亡くなっているという米国に比べれば、英国の銃犯罪とその犠牲者は少ないと言えます。しかし、増加傾向という現状は懸念されるものと言えるでしょう。