円建て金が史上最高値水準を継続 - 20年ぶりの円安は金購入時期なのか

日本円建て金価格が史上最高値の水準を維持しています。それでは、金は買う時期、それとも売る時期なのでしょうか。

それでは、まず今年の日本円建て金価格の動きとその背景について見てみましょう。

日本円建て金現物価格は2022年4月18日にgあたり8174円と史上最高値をつけて、パンデミック最中の8月6日に米国建て金相場が史上最高値のトロイオンスあたり2075ドルをつけた際のgあたり7039円を16%上回る高値をつけていました。

この間、ドル建て金価格は、欧米諸国での高インフレ懸念からもインフレヘッジとしての需要の高まりで、今年2月トロイオンスあたり2069ドルと、2020年8月の史上最高値に6ドル至らない水準まで上昇していました。

世界的には金はドル建てで値が付けられ、他の通貨建て金相場は為替の動きに影響を受けることからも、その国の通貨安はその通貨建てでの金価格の上昇を引き起こすこととなります。

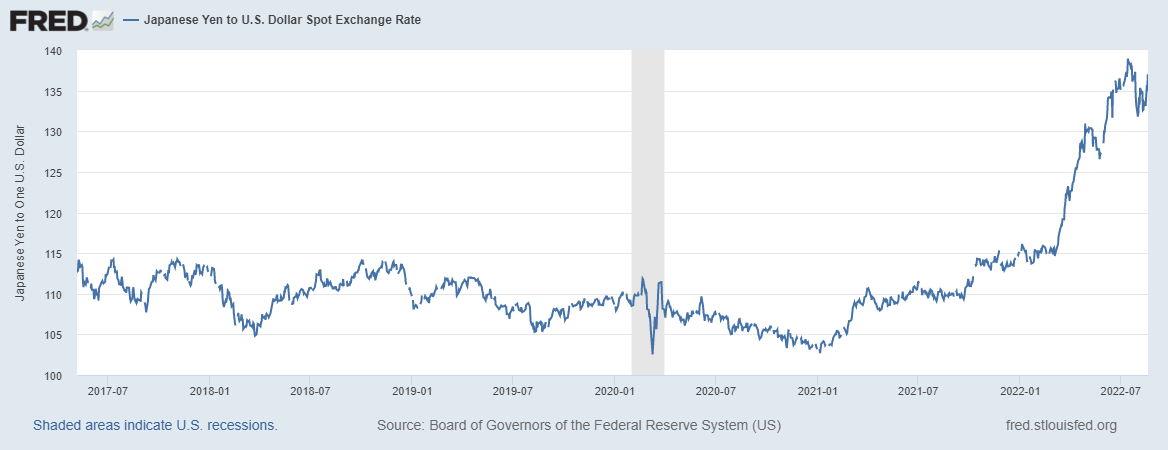

日本円は今年対ドル急落しており、年初から7月14日の24年以来の最安値の139円をつけた際には20.7%下げていました。その後、多少戻して8月後半の段階で19.2%としています。

そして、日本円建て金相場は8月後半の段階でgあたり7690円と、4月につけた史上最高値から6%下げているものの年初からの上げ幅は13%を超え、20年来のドル高によってドル建て金相場が年初から4%弱下げている状況とは対照的な動きとなっています。

それでは、なぜこのように円安が進んでいるのでしょう。

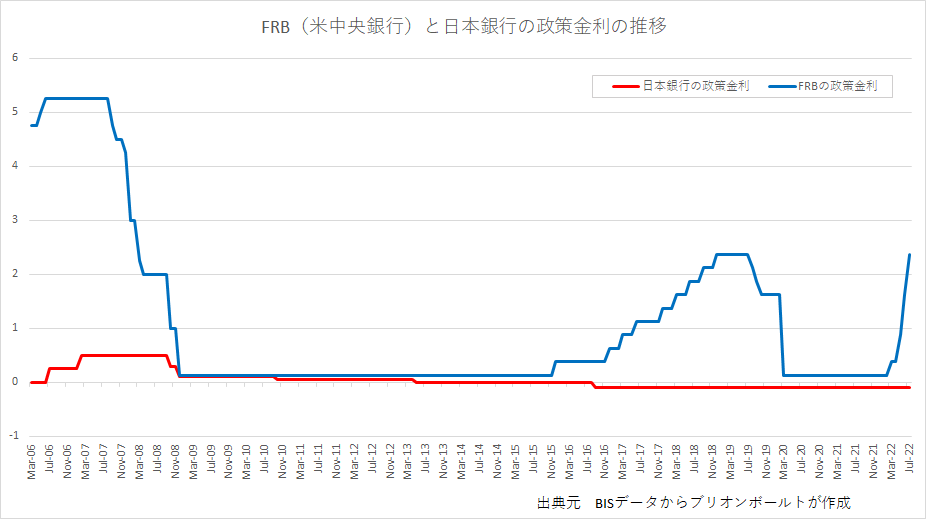

この主な理由は日本と米国の金融政策の違いが明確となったことです。米国は今年3月のFOMC(連邦公開市場委員会)で政策金利であるフェデラル・ファンド(FF)金利の誘導目標を0.25ポイント引き上げて0.25%~0.50%とし、2018年12月会合以来3年3ヶ月ぶりの利上げで、2020年3月以来続けていた実質的なゼロ金利政策解除が行われました。

その後、5月には0.5%の利上げをし、6月と7月にはそれぞれ0.75%の利上げを行い政策金利を2.5%とし、インフレと経済環境次第では、さらなる早いペースの利上げが今後行われると予想されています。

そして、先に加えてFRBの保有資産の圧縮については6月1日から開始され、縮小額上限は月額475億ドル(米国債など300ドル、住宅ローン担保証券175億ドル)とし、3ヶ月後の9月には950億ドル(米国債など600億ドル、住宅ローン担保証券350億ドル)に増加させて、同額で資産縮小を継続するとしています。

これは、米国中央銀行は40年来の高いインフレを抑え込むための金融引締へとかじを切ったためで、ジェローム・パウエルFRB議長は5月のFOMC後の記者会見で「インフレ率が高過ぎ、これがもたらす困難をわれわれは理解している」とし、「高インフレを抑えるため、われわれは迅速に動いている」と、物価抑制を優先する姿勢をあらためて示し、それによる米国債利回りが6月半ばに3%を超えるなど長期金利の高止まりが見られています。

それに対し、日本銀行は7月の金融政策決定会合でも現行の長短金利操作(イールド・カーブ・コントロール)付き量的・質的金融緩和政策の継続を決め、短期金利は、引き続き日銀当座預金のうち政策金利残高にマイナス0.1%の金利を適用し、長期金利は、10年物国債金利がゼロ%程度で推移するよう、上限を設けず必要な金額の長期国債の買い入れを行うとしています。

そのために、日米の金利差が拡大し、より金利の高いドルで資金運用をしようと円を売ってドルを買う動きが強まっているのです。

それに加え、パンデミック後のサプライチェーンの毀損やウクライナ情勢を背景にエネルギーや食料品の価格が高騰する中、エネルギー輸入国である日本において輸入コストが上昇し、企業の収益を圧迫しかねないという観測もさらなる円安を進めているとも分析されています。

実際、財務省が7月に発表した2022年上半期の貿易統計速報によると、輸出額から輸入額を差し引いた貿易収支は7兆9241億円の赤字と、比較が可能な1979年以降の半期としては過去最大の規模となっています。

つまりは、日米の金融政策が日銀による金融政策が転換されるなどで日米金利差が改善されない限り、そしてサプライチェーンの毀損やウクライナ情勢が改善し、エネルギーや食料品の高騰が落ち着かない限りは円安が進む可能性があるということになります。

円安は円の購買力の下げであり、円資産価値の低下と言えます。そこで、米国ドルや日本円等の法定通貨のように中央銀行の金融政策で際限無く作ることができない金地金は、高い流動性を持ち世界で取引ができる無国籍通貨ともみなされており、歴史的に法定通貨の購買力が下がることを意味するインフレのヘッジとして利用されてきました。

そこで、今後も米国と日本の中央銀行による金融政策の違いから、そしてエネルギー価格等の高騰による貿易収支の悪化で日本円の価値が相対的に下がる可能性が高いと考えるのであれば、金の購入を検討する時期であるとも言えるのではないでしょうか。