ニュースレター(2022年5月27日)決め手となる要因が欠ける中で、金価格は狭いレンジの取引ながら2週連続の上昇となる

週間市場ウォッチ

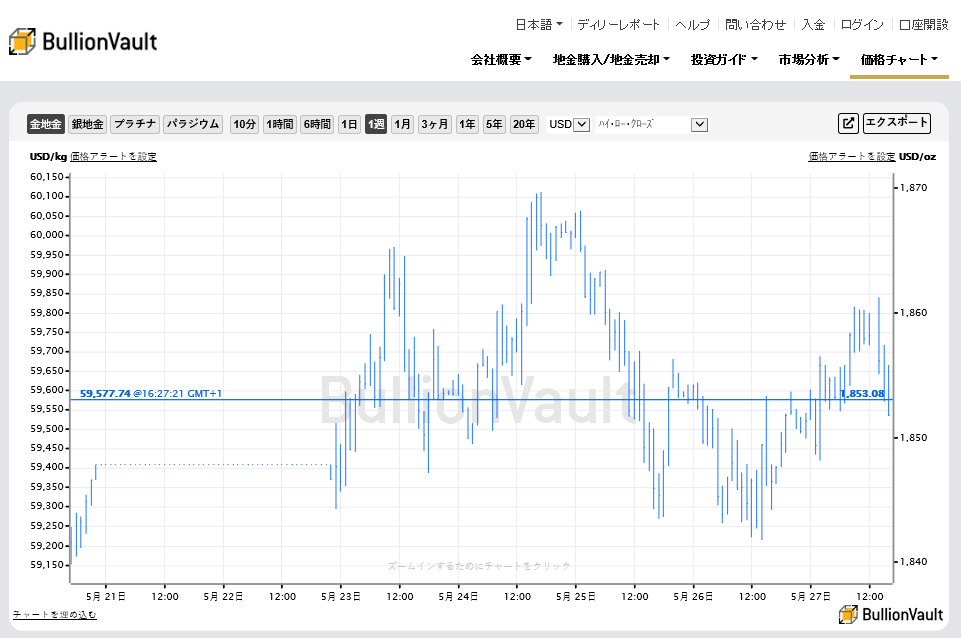

今週金曜日午後3時の弊社チャート上の金価格はトロイオンスあたり1854ドルと、前週金曜日のLBMA価格のPM価格(午後3時)からほぼ1.1%高と2週連続の上昇となっています。この間銀価格は、本日12時のチャート上の価格は前週のLBMA価格(午後12時)から1.1%高でトロイオンスあたり22.28ドルと2週連続の上昇となっています。プラチナは本日午後2時の弊社チャート上では前週金曜日のLBMAのPM価格から0.3%安のトロイオンスあたり957ドルへと下落しています。パラジウム価格は、前週のLBMAパラジウムPM価格と比較して、本日午後2時の弊社チャート上での価格は2.1%高のトロイオンスあたり2045ドルと2週連続の上昇となっています。

今週の金・銀・プラチナ・パラジウム相場の動きの概要

今週貴金属は決め手となる要因が無い中で金はドル建てで1841ドルから1870ドルの狭いレンジでの取引となりました。

4月半ば以降金を押し下げてきた、マイナス要因の速いペースでの利上げ観測によるドル高と長期金利高は落ち着いてひと月ぶりの低い水準になったものの、金をサポートしていた主要中央銀行の早いペースの利上げによる景気後退懸念や高インフレについては、主要米小売関連企業の決算結果はまちまちであるものの良好なものもあり、本日発表された米インフレ関連データが多少下げたことでインフレピークアウトの観測もあり、金は動きづらい状況であるようです。

そのような中で、4月19日以降減少を続けていた金のETFの最大銘柄のSPDRゴールドシェアが先週木曜日から増加を始めてセンチメントの変化を見せていますので、今週のチャートとしてこの残高の推移を示すチャートをお届けしましょう。ちなみに、第2規模のiShareゴールドの残高も先週金曜日にほぼ2週ぶりに増加を始めています。

しかしながら、金先物・オプションのネットロングポジションは前週まで5週連続で減少させており、今週末に発表される今週火曜日までのポジションが多少回復してここにおいてもセンチメントの改善がみられているのかは興味深いところです。

日々の金相場の動きと背景について

月曜日金相場は、ドル安もあり、ほぼ2週ぶりのトロイオンスあたり1865ドルまでロンドン昼過ぎに一時上昇していましたが、ロンドン時間午後に米株価指数が全般上昇し、リスクオン基調で米国債が売られ長期金利が上昇を始めたことで、1853ドルで終えていました。

火曜日金相場は、米株価が3営業日ぶりに下げる中で、米国債が買われ長期金利が下げていたことからも、トロイオンスあたり1869ドルと5月9日以来の高さへと一時上昇し、1867ドルで終えていました。

株価の下げはSNSのスナップが、第2四半期の業績予想が下回る見通しと発表し、マクロ経済環境悪化を理由としたことで、SNS関連株やテクノロジー株が売られたことからでした。

また、同日発表の米新築住宅販売件数も予想を下回っていたこともセンチメントを悪化させることとなりました。

そして、同日ECBのラガルド総裁が中銀預金金利が第3四半期にプラス圏になる可能性が高いと述べたことが伝わり、ユーロが対ドル強含んでドルインデックスがひと月ぶりの低さへ下げていることも金を押し上げていました。

水曜日金相場は、FOMC議事録を待つ中で、今週分の上げ幅を失ってトロイオンスあたり1845ドルまで一時下げていましたが、FOMC議事録発表後に1854ドルまで戻して終えていました。

これはFOMCで「6月と7月の会合で0.5%の利上げが適切」とほぼ予想どおりの価格にすでに織り込まれている内容との判断となり、そして9月会合で見直しが行われるという理解の中で、昨今の経済指標は経済の停滞を示唆するものであったことからその利上げペースが緩む観測もあり、リスク資産が上昇するとともに金相場も上昇したことからでした。

木曜日金相場は、ロンドン昼過ぎに前日のFOMC後の上げ幅を失ってトロイオンスあたり1841ドルへと一時下げた後に1853ドルと前日終値比若干下げて終えていました。

この間、同日発表された米主要小売企業の決算が予想を上回ったことでリスク資産が上昇し、ドルが継続ひと月ぶりの低さで推移し、長期金利もひと月ぶりの低さで推移していたことで、金はニューヨーク時間に下げ幅を取り戻すこととなりました。

本日金曜日金相場は、ロンドン時間昼過ぎまでにトロイオンスあたり1861ドルまで一時上げていましたが、その後上げ幅を徐々に失いロンドン夕方に1853ドル前後で推移しています。

この間、FRBがインフレ指標として注目する米個人消費支出PCEデフレーターが食品とエネルギーを除いて前月比4.9%と前回の5.2%から下げたことで、インフレがピークアウトしたという観測が広がり、米株価は6営業日連続で上昇し、インフレヘッジの金の需要減少観測もあり、下げに転じた模様です。

その他の市場のニュ―ス

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、先週17日火曜日、パウエル議長が「中立金利を超える利上げを必要であれば躊躇しない」と述べたことで、長期金利とドルが強含む中で、パラジウムを除く貴金属価格が下げる中で、すべての貴金属でネットロングポジションを減少させていたこと。

- コメックス金の先物・オプションの資金運用業者のネットロングポジションは、26%減の170トンと5週連続で昨年9月28日の週以来の低さへと減少していたこと。この間金価格は前々週比1.7%安。建玉においては、前週比1.4%減。

- コメックス銀の先物・オプションのネットロングポジションは、前週から0.4%価格が下げる中で、61%減で104トンと5週連続で減少して2019年6月11の週以来の低さへと減少していたこと。

- コメックスのプラチナ先物・オプションは、4週連続のネットショートで、そのポジションは0.5%増の9.82トンとなっていたこと。この間プラチナ価格は3%安。

- コメックスのパラジウム先物・オプションのネットポジションは8週連続でネットショートで、18%増で4.7トンと引き続き1月25週以来の大きさに増加していたこと。この間価格は1%高となっていたこと。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、今週木曜日までに6.4トン(0.6%)増で5月9日以来の高さで1070トンと、2週連続の週間での増加傾向であること。

- 金ETFの第2の規模のiShare Gold Trustの残高は、今週木曜日までで週間で0.53トン(0.1%)増で518.7トンと3週ぶりの増加傾向で、5月16日以来の高さ。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週木曜日までに135トン(0.8%)減の17,358トンと3週連続の週間での減少傾向で、3月30日以来の低さ。

- 金銀比価は、週初めに84台前半で始まり週半ばに85を超えた後に本日は83台半ばと下げ傾向で、5営業日ぶりの低さ。2021年平均は71.83で、5年平均は80.35。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消されたこととなる。)

- プラチナの金とのディスカウント(金との差)は、900を多少超えた水準で推移していること。2021年平均は708.82ドルで5年平均は564.76ドル。

- プラチナとパラジウムの差であるディスカウントは、今週1000ルを超えた水準で、本日1071と上昇傾向。ウクライナ危機で3月初旬に2000ドルを超えた水準からは下げていること。

- 上海黄金交易所(SGE)の週平均は3.43ドルのプレミアムと、前週の1.88ドルから増加していたこと。(ロンドン価格と上海価格の差 - プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)昨年平均は4.94ドル。コロナ禍で特殊な動きをした2020年を除く5年平均は9ドルのプレミアム。

- コメックスの先物・オプションの取引量は、水曜日までの週平均で金が25%増、銀が3%減、プラチナが0.3%減、パラジウムが43%増とまちまちであったこと。

来週の主要イベント及び主要経済指標

今週は株式市場の動きに貴金属相場は影響を受けていましたが、来週もこの傾向は続き、それに加えて主要中央銀行の金融政策に影響を与える可能性のある主要経済指標も注目されることとなります。

そこで、金曜日の米雇用統計が重要となり、その先行指標とも見られている木曜日発表の米ADP雇用統計、そして同日発表の主要国の製造業PMIと米地区連銀経済報告、その他、欧州関連では火曜日のユーロ圏消費者物価指数等も注目されることとなります。

詳細は主要経済指標(2022年5月30日~6月3日)をご覧ください。

ブリオンボールトニュース

先週もお伝えしましたが、ブリオンボールトは5月20日から大英図書館で始まる「金(Gold)」のエキジビションのスポンサーをさせていただいています。ご興味があれば下記のリンクでご覧ください。

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2022年5月23日~27日)今週の結果をまとめています。

- 主要経済指標(2022年5月30日~6月3日)来週の予定をまとめています。

- 金価格デイリーニュース(2022年5月23日)ドル安で金ETFへの資金流入が記録される中で金は上昇幅を広げる

- プラチナとパラジウムの2021年需給レポートのまとめと2021年の見通し

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

今週英国では、ボリス・ジョンソン首相のパンデミック中のパーティ問題、それに加えエネルギー費用高騰について、それに対して英国政府が急遽今週発表した支援策について伝えられています。

そこで、この英国政府による支援策について簡単にまとめてみましょう。

ご存知のように、エネルギー費用はパンデミック後に経済活動が再開されることによる需要増加に対してサプライチェーン毀損やロシアによるウクライナ侵攻後の制裁などもあり、世界的に高騰しています。

そこで、英国のエネルギー費用も過去に例がない率で上昇する中、英国の政府規制機関によって4月と10月に設定される年間の上限の10月数値が今週発表されていました。

それは、2800ポンド(約45万円)と前回4月から800ポンド(約13万円)増と急激な上昇となっています。ちなみに、前回4月の増加率はほぼ50%でもあり、低所得者層の人々はもちろんのこと、多くの人々が懸念していました。

そのために、英国政府はすでに2月の段階で1世帯当たり最大350ポンドの支援を発表していましたが、それに加え本日次の追加150億ポンド(約2兆3992億円)の支援策が発表されています。

- 1世帯当たり400ポンド(約65000円)のエネルギー費用割引

- 低所得層の800万世帯はそれに加え650ポンド(約10万円)の一時金

- 年金受給者への300ポンド(約5万円)の一時金

- 障害者への150ポンド(約25000円)の一時金

なお、この財源はエネルギー価格高騰で利益を出しているエネルギー関連企業への25%の「エネルギー利益税」の特別税を課し、50億ポンド(約8000億円)ほどの税収を見込んでいるとのこと。

ジョンソン政権は、野党労働党が行うべきと訴えてきた、エネルギー企業へ課する「エネルギー利益税」については、これを行うことによるエネルギー企業が再生可能エネルギーへの投資を妨げるなどの問題を挙げて反対をしてきていました。

しかし、4月のインフレ率はすでに9%と40年ぶりの水準となっており、イングランド銀行は近い将来に10%を超えることを予想していることからも、何らかの措置は必要と方向転換をした模様です。

また、今週再びジョンソン首相のパンデミック中のパーティ問題が、この問題を調査していた官僚のレポートが発表されたことで再燃しており、党内からも辞任を求める声がある中で、大衆に迎合する政策を発表する必要があったのではと、野党労働党は方向転換の背景についてコメントしています。

人々の反応は、支援策を評価するというものから、十分ではない、なぜ経済的に裕福な人々へも一括支援するのかという批判も含めて、様々なものとなっています。

おそらくは、来月に行われる補欠選挙の結果などからもこの支援策が有権者にどのように評価されたのかが見ることができるのかもしれません。