ニュースレター(2024年8月9日)世界株価急落の現金化で金価格は週間の下げへ

週間市場ウォッチ

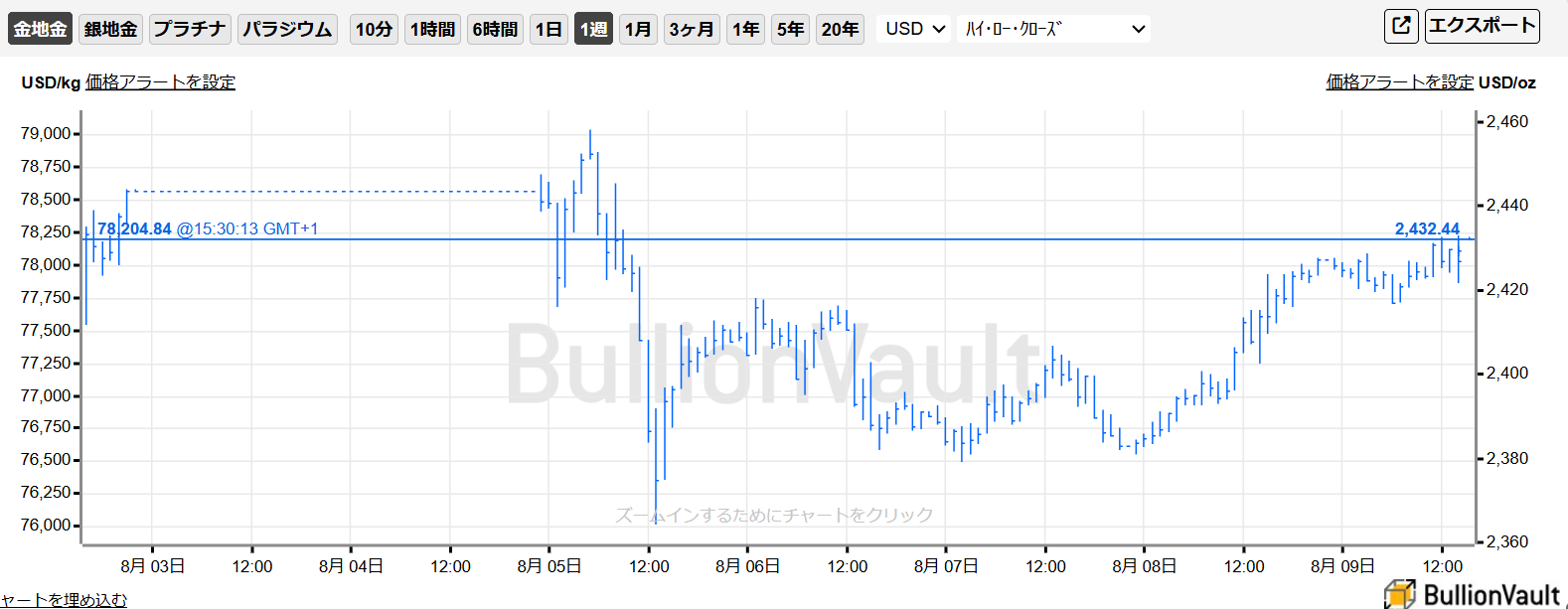

金曜日の弊社チャート上の午後3時の金価格は、前週金曜日のLBMAのPM金価格から1.8%安でトロイオンスあたり2426ドルと前週の金曜日のLBMA価格の史上最高値から下げて週間の下落となっています。この間本日の午後12時の弊社チャート上の銀価格は、前週金曜日のLBMA銀価格(午後12時)から4.8%安のトロイオンスあたり27.56ドルと週間の下げとなっています。金曜日の弊社チャート上の午後2時のプラチナ価格は、前週金曜日のLBMA価格のPMプラチナ価格(午後2時)から4.7%安のトロイオンスあたり926ドルと週間の下げで今週達した4月末以来の低さとなっています。また弊社チャート上の午後2時のパラジウム価格は、前週金曜日のLBMA価格のPMパラジウム価格(午後2時)から2.1%高でトロイオンスあたり923ドルと4週ぶりの週間の上げとなっています。

今週の金・銀・プラチナ・パラジウム相場の動きの概要

今週の貴金属相場は、ドル円の為替相場や世界株価が大きく動くことに反応することとなりました。

この背景は前週の日銀の利上げ(ほぼサプライズ)、FOMC後米政策金利は据え置かれたもののパウエルFRB議長が9月の利下げを示唆し、その後発表された米雇用統計が悪化していたことで、高インフレを抑え込もうとしたFRBの利下げタイミングが遅れて景気停滞となったという観測と懸念で、すでに前週金曜日に米株式市場が下げていたものを、日本市場が月曜日受け継ぐ形となっていました。

そして、FRBが今年1回の利下げを予想しているにもかかわらず、市場は3回から4回を予想へ転換したことで、円が対ドル年初来の強さへと急激に強含み、輸出に頼る日本企業にとってネガティブとのことで、日本の株価が月曜日に急落して日経平均株価が史上最大の下げ幅を見せ、欧州と米国へ波及していました。

その後、今週発表された米ISM非製造業景況感や新規失業保険申請件数が予想を上回ったことで、米景気停滞懸念は後退し、多少落ち着きを取り戻して推移しています。

なお、金相場の金融市場の動きへの反応は、通常株価が下げた場合、安全資産としての金の需要は高まりますが、今回のように急落をした場合は、他の金融資産の証拠金支払いのために、金のような流動性の高い資産は売られることとなります。そこで、月曜日は売られ、落ち着きが戻りつつある木曜日に上昇に転じています。

今週のチャートとしては、月曜日に史上最大の下げ幅を見せた日経平均と、日経平均ほどではないものの前週金曜日から3営業日連続で下げたナスダック総合とドル建て金価格の過去1か月のチャートを添付します。

なお、銀価格は今週金銀比価が今年3月以来の高さと、金以上に大きく下げ、プラチナもまた景気後退懸念から下げ幅を広げています。しかし、パラジウムは中国経済の回復観測もあり上昇し、プラチナとのディスカウントを狭めています。

今週の金相場の動きと背景について

月曜日金相場は、日本が震源地ともいえる世界株暴落を受けて、他の金融資産の証拠金支払いもあり現金化が進み、一週間ぶりの水準のトロイオンスあたり2364ドルへ下げた後に2404ドルへ戻して終えていました。

同日は前週の日銀の利上げとFOMCの9月の利下げ示唆、そして米雇用統計の悪化による米景気停滞懸念もあり、日本円が年初来の強さへと急騰する中で、日経平均株価が過去最大の下げ幅を見せて今年の上げ幅を全て失い、その後欧州、米国株価市場も大きく下げ、金も下げ幅を広げることとなりました。

火曜日金相場は、前日の世界株価の急落が落ち着く中で、ドルと長期金利が多少上昇し、トロイオンスあたり2384ドルと前日終値から下げて終えることとなりました。

なお、同日前日史上最大の一日の下げ幅(4451円)を見せた日経平均株価が、過去最大の上げ幅(3217円)を記録し、円も対ドル若干弱含み、欧州株もほぼ全般上昇し、米株価指数も4営業日ぶりに上昇していました。

このきっかけは前日発表されたISM非製造業景況感指数が市場予想を上回り、51.4と活動拡大を示したことが、月曜日に急激に進んだ米国の景気停滞懸念を緩和させたことからでした。

水曜日金相場は、同日の内田日銀副総裁のハト派的コメントもあり、世界株価が落ち着きを取り戻し、ドルと長期金利が前日からも上昇する中で、トロイオンスあたり2384ドルで終えていました。

前日金ETFの最大銘柄のSPDRゴールドシェアは3.2トン(0.4%)弱増加し、世界最大の消費国の中国の人民元建て価格がロンドンの世界指標に対して前週3営業日ディスカウントに転換し需要減少が示唆されていましたが、今週はプレミアムへ転換し、11ドルとほぼ3週ぶりの高さへ増加して需要増が示唆されていました。

しかし、同日発表された中国中銀(中国人民銀行)の先月の金準備は3か月連続で現状維持となっていたことも明らかとなっていました。

木曜日金相場は、発表された米新規失業保険申請件数が予想を下回り11か月ぶりの低い数値となり、前週金曜日の米雇用統計の悪化による米経済懸念が後退し、株価が上昇し、同日行われた250億ドル規模の30年債入札が低調であったこともあり、ドルと長期金利が若干上昇する中で、金価格はトロイオンスあたり2424ドルと前日終値から上昇して終えていました。

同日発表された新規失業保険申請件数は23.3万人と予想の24.0万人、前回修正値25.0万人を下回っていました。そこで、米景気停滞懸念で急落した米主要株価指数が上昇しドルも強含むことで、月曜日や前日に見られていた米株価急落やドル円為替変動で発生した証拠金支払いのための金の現金化が収まっていた模様です。

なお、前日は米株価が市場終了間際に下げていたことからも、月曜日と火曜日には残高減少を最小限にしていた金ETFの最大銘柄のSPDRゴールドシェアと第二規模のiShareゴールドの残高がそれぞれ0.47%と2.97%と大きく減少していました。

本日金曜日金相場は、ドルと長期金利が若干下げる中で、米株価指数はNYダウが若干下げ、S&P500種とナスダック総合は若干上げる狭いレンジでの動きとなっており、前日終値からトロイオンスあたり10ドル弱上昇して2432ドル前後を推移しています。

本日は中国消費者物価指数が予想を上回り、中国経済が回復に向かっていることを示唆していましたが、その他重要指標はなく、週前半に大きな動きをしたことから、未だ警戒感もあり、狭いレンジでの動きとなっています。

その他の市場のニュ―ス

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、先週末に7月30日までの一週間データが発表され、日本銀行とFOMCを翌日に控えて金価格が若干上昇する中、プラチナを除くすべての貴金属で強気ポジションが減少していたこと。

- コメックス金の先物・オプションの資金運用業者のネットポジションは、4.8%減で588トンと前々週の2020年3月10日以来の高さから2週連続で下げていたこと。価格は0.5%安でトロイオンスあたり2390ドルと前々週の火曜日のLBMA価格での史上最高値から2週連続で下げていたこと。建玉は10.2%減で3週連続で2020年9月末以来の高さから減少していたこと。

- コメックス銀の先物・オプションの資金運用業者のネットロングポジションは、前週3.4%減で3877トンと前々週の2022年3月29日以来の高さから2週連続で下げていたこと。価格は前週0.4%高で、トロイオンスあたり27.88ドルと5月7日以来の低さとなっていたこと。

- コメックスのプラチナ先物・オプションのネットポジションは、5月7日の週以来ネットロングで、171%増加して3.7トンと、前週の3月5日以来の低さから増加していたこと。価格は前週0.7%高と3週ぶりに上昇してトロイオンスあたり957ドルと3週ぶりに前週の4月30日以来の低さから増加していたこと。

- コメックスのパラジウム先物・オプションは2022年10月半ばからネットショートで、8.2%増と3週連続で増加して6月18日の週以来の高さで48.9トンとなっていたこと。価格は2.0%安でトロイオンスあたり893ドルと4週連続で下げて6月18日以来の低さとなっていたこと。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、今週木曜日までで、週間としては1.4トン(0.2%)増で846.91トンと6週連続の週間の増加傾向となっていること。

- 金ETFの第2の規模のiShare Gold Trustの残高は、今週木曜日までで週間で11.41トン(2.99%)減で370.26トンと2020年2月11日以来の低さで、4週ぶりの週間の減少傾向であること。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週木曜日までで週間で214.30トン(1.5)増で14,486.24トンと、7月6日以来の高さで、週間の増加傾向であること。

- 金銀比価は、今週89台前半と今年3月以来の高さで始まり、本日金曜日87後半の低さへ下げて終える傾向。2023年の年間の平均は83.27。5年平均は82.71。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消されたこととなる。)

- プラチナの金と差であるプラチナディスカウントは、1498と記録が残っている1990年3月以来最大で始まり、本日金曜日に1484へ下げて終える傾向。2023年の平均は975で、5年平均は787ドル。

- プラチナとパラジウムの差であるプラチナディスカウントは5月8日からプレミアムに転換し、今週58ドルと6月末以来の高さで始まり、金曜日は5ドル弱と7月初旬以来の低さへ下げて終える傾向。2023年平均ディスカウントは371ドルで、2022年ウクライナ戦争でパラジウム価格が高騰していた前年1153ドルから急落。5年平均は924のディスカウント。

- 上海黄金交易所(SGE)の金のプレミアムは、今週の平均が8.81ドルと前週の中国がコロナ危機下でロックダウン中であった2022年6月半ば以来の低さの2.21ドルから上昇していたこと。2023年平均は29ドルと2022年の平均の11ドルから大きく上昇。これは需要増もあるものの、中国中銀による輸入許可が制限されていることも要因。(ロンドン価格と上海価格の差:プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)コロナ禍を含む過去5年間の平均は5.6ドル。

- コメックスの先物・オプションの週間の平均取引量は今週木曜日までで、前週平均比で、金は6%減で、銀は18%増で6月21日の週以来の高さ、プラチナは61%増で6月28日の週以来の高さ、パラジウムは54%増で5月31日の週以来の高さ。

- 金と実質金利(米10年物物価連動債)の相関関係は6月27日から負の相関関係で-0.30と週間では負の関係を弱めていたこと。(負の相関関係は-1の場合二つが全く相反する動きをすることを示す。)ドルインデックスと金は7月5日から負の関係へ転換し、-0.12と前週から関係を弱めていたこと。S&P500種と金の相関関係は7月3日から正の関係で、先週金曜日と今週月曜日に負の関係へ転換後に、再び正の関係で木曜日までに0.16へと若干関係を強めていたこと。

来週の主要イベント及び主要経済指標。

今週は米ISM非製造業景況感が予想を上回り、前週の米雇用統計の悪化等による米景気停滞懸念を多少落ち着かせ、日銀の内田真一副総裁がハト派的コメントでやはり前週の植田総裁の今後の利上げの可能性というタカ派コメントを緩和させて、月曜日の世界株価の急落後に落ち着きを取り戻すきっかけとなりました。

来週も米経済の状況を示唆する経済指標、日銀の今後の金融政策に関わるコメントや指標が重要となり、火曜日の米卸売物価指数と水曜日の消費者物価指数は重要指標となりますが、その他、木曜日の中国の小売売上高、鉱工業生産、米小売売上高、ニューヨーク連銀製造業景気指数、フィラデルフィア連銀製造業景気指数、米新規失業保険申請件数、米小売売上高、金曜日のミシガン大学消費者態度指数等となります。

詳細は主要経済指標(2024年1月12日~16日)をご覧ください。

ブリオンボールトニュース

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2024年8月5日~9日)今週の結果をまとめています。

- 主要経済指標(2024年1月12日~16日)来週の予定をまとめています。

- 金価格ディリーニュース(2024年8月5日)日本株の暴落で金は1週間ぶりの安値をつける

- 【金投資家インデックス】金の投資が世界株価の急落で回復

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

前週から休暇をいただいて日本に入っていますので、ロンドン便りはお休みさせていただきます。