ニュースレター(2024年7月26日)前週の史上最高値から利益確定の売却と株価急落の現金化で金は下げる

私は前週休暇をいただいていましたので、2週間分をまとめてお届けします。

週間市場ウォッチ

今週の金曜日のLBMA価格のPM金価格(午後3時)は前週の同価格から0.7%安で2週連続の週間の下落で、前々週のLBMAの金曜日価格の史上最高値から下げています。この間金曜日のLBMA銀価格(午後12時)は、前週金曜日の同価格から4.6%安のトロイオンスあたり27.76ドルと2週連続の週間の下げで、5月初旬の低さとなっています。また、金曜日のLBMAプラチナPM価格(午後2時)は、前週金曜日の同価格から3.0%安のトロイオンスあたり936ドルと3週連続の下げで4月末以来の低さとなっています。そして、金曜日のLBMAパラジウム価格(午後2時)は、前週金曜日の同価格から1.2%安でトロイオンスあたり908ドルと3週連続の週間の下げで6月半ば以来の低さとなっています。

今週の金・銀・プラチナ・パラジウム相場の動きの概要

前週金相場はFRBの利下げ観測が進む中で、全ての通貨建てで史上最高値をつけたものの、利益確定や調整の売却もあり、週間の上げ幅を失って下げて終えていました。

今週は、水曜日までは売りも一巡したようで上昇へと転じていましたが、金同様に今年史上最高値の更新を続けていた米株価が、マグニフィセント・セブン等のテクノロジー株が大きく下げることでナスダック総合が2022年10月以来の下げ幅を見せる等、世界株が全般急落し、金においても現金化が進み7月9日以来の低さへと下げてていました。その後、金曜日発表のFRBが重視するインフレ指標がインフレ鈍化を示唆し、FRBの9月利下げ観測の広がりからも若干下げ幅を削って終えることとなりました。

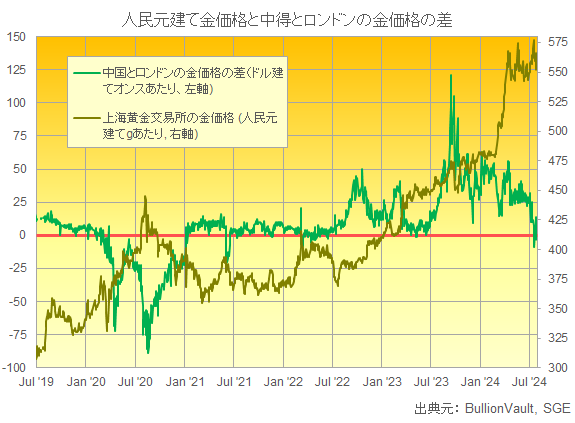

この間前週から見られていることですが、金価格が史上最高値を更新することで、中国での需要の減少が上海黄金交易所の人民元建て金価格がロンドン価格を下回るディスカウントに2年ぶりに転換して示唆されていました。

そこで、今週のチャートは中国の人民元建て金価格とこの価格とロンドン価格の差を示すものをお届けしましょう。今年の平均は前週まではトロイオンスあたり35ドルと、昨年の29ドル、2022年の11ドルよりも上回る需要の高さを見せていましたが、今週は5ドルを割る1年以上ぶりの低さへ下げています。

中国中銀の金準備も5月と6月は続けて増加しておらず、価格の高さが需要を下げているのか、今後の中国の状況が注目されています。

この間、産業用需要が金の一割に比べて5割と高い銀は、通常は金とほぼ同様の動きをするものの、金に大きく後れを取っており、金銀比価が85を超えてと5月初旬の高さまで銀の割安が進んでいます。また、プラチナとパラジウムもまた、中国の景気停滞懸念からもプラチナの金との価格差は史上最大の水準であり、パラジウムはプラチナ価格を下回って、頭が抑えられた状況が続いています。

今週の金相場の動きと背景について

15日月曜日金相場は週末の前トランプ大統領の暗殺未遂を受けて、ドルと長期金利が当初上昇へ動く中で、ロンドン午前中に下げ、その後ドルが上げ幅を削り、長期金利が若干下げる中で、パウエル議長のハト派的コメントが伝えられて上昇へ転じてトロイオンスあたり2428ドルと5月19日の史上最高値2449ドルへと近づいていました。

多くのアナリストは週末の事件でトランプ元大統領の再選がより確実になったとし、トランプ氏の政策が減税、規制緩和等で、高インフレを引き起こすとして、ドルと長期金利を引き上げていましたが、パウエルFRB議長が「インフレ抑制に向けた自信が前四半期に高まった」というハト派的コメントが伝えられて、FRBによる近い将来の金利引き下げ観測で、ドルが5週ぶりの水準へ下げたことで金を押し上げることとなりました。

16日金相場は、前日の上げ基調を受け継ぎ、ニューヨーク時間終了後にトロイオンスあたり2469ドルへと上昇し、5月の史上最高値を更新していました。

同日は米小売売上高が前月比0.0%と前回修正値の0.3%を下回ってたものの、予想の-0.3%を上回っていたものの、インフレで調整した場合、小売売上高の総額は2021年新年以来の低水準で、バイデン政権が1兆9000億ドルのアメリカ救済計画法の一環として、ほとんどの米国人成人に1400ドルの景気刺激策を導入した3月の史上最高値から実質ベースで6.3%減少していました。

17日金相場は、前日取引時間内とロンドン世界指標でもにつけた史上最高値を更新して、トロイオンスあたり2483ドルをつけていました。

同日はニューヨーク連銀のウィリアムズ総裁が、過去3ヶ月のインフレに関して、「我々が求めていたインフレ鈍化のトレンドに近づいた」と述べ、FEDWatchツールで前日つけたFRBによる9月の利下げ予想の100%から若干下げていたものの96%の確率と、ドルは今年3月以来の低値へ下げていたことが背景となりました。

日本円建て金相場は、日本円が強含んで下げていたものの、同日早朝にgあたり12645円の史上最高値をつけていました。

18日金相場は、前日史上最高値をつけたことからも、調整及び利益確定などから、トロイオンスあたり2428ドルへと大幅に下げていました。

同日発表された米新規失業保険申請件数は、5月初旬以来の高さである24.3万件となっていましたが、フィラデルフィア連銀製造業景気指数は、13.9と予想と前回を大きく上回っていました。

なお、同日欧州中央銀行は予想通り主要政策金利を4.25%で据え置いていました。

19日金相場は、ドルと長期金利が上昇する中で、前日の下げ基調を受け継ぎ、トロイオンスあたり2401ドルと今週の上げ幅を失って前週終値も下回って終えていました。

同日は重要指標やイベントもなく、前日米株価も今週の大幅な下げから落ち着きは見せつつあるものの、4月以来の週間の下げ幅となり、金同様に史上最高値の更新が続いていたことからも、調整が入っていました。

ちなみに、中国の金需要は、同日2022年6月以来初めて、中国の価格がロンドン価格を下回るディスカウントとなり、需要減少が示唆されていました。

22日金相場は、ドルと長期金利が若干下げる中で、前週後半の大幅な下げの後、市場開始時は若干上昇していたものの、上げきれずにトロイオンスあたり2400ドルの攻防の中、2395ドルで終えていました。

同日日本時間早朝に伝えらえたバイデン大統領が大統領選から撤退するというニュースの市場への影響は限定的な中、同日は中国中銀が実質的な政策金利の最優遇貸出金利(LPR)1年物と住宅ローンの金利の目安とされているLPR5年物の引き下げを発表し、期待を下回る内容で上海株は3営業日ぶりに反落していました。

この間中国の金需要は引き続き弱く、上海黄金交易所の価格はロンドン価格に対して、プレミアムに戻していたものの、トロイオンスあたり4ドルほどと、今年の平均の35ドルや過去5年ほどの平均の8ドルを下回っていました。

23日金相場は、トロイオンスあたり2408ドルと前日から若干上昇して2400ドルを超えて終えていました。

同日は、世界第2の貴金属消費国であるインド政府が新予算の一環として金地金の輸入関税を15%から11年ぶりの低い水準の6%へと引き下げたことが発表されていたことは、金のサポートとなっていた模様です。

24日金相場は、ドルと長期金利が若干下げる中で、一時トロイオンスあたり2431ドルへと上昇後、米株価が急落してリスクオフ基調で貴金属も売られ、2397ドルまで下げて終えていました。

この背景は史上最高値を続けていた米株価をけん引していた米マグニフィセント7株価が、決算発表の結果が予想を下回ったテスラとアルファベットが下げることで大きく下げ、ナスダック総合が2022年10月以来の下げ幅を記録したことからでした。

金はリスクオフ時に購入されますが、リスク資産が大きく下げる際は、これら資産のマージンコールをカバーするためや、まずは現金化する売却が進む場合も多くあります。

なお、日本円は来週の金融政策決定会合での利上げ観測と安全資産の買いで5月初旬以来の強さとなっていたことから、日本円建て金相場は、グラムあたり11872円と6月半ば以来の低さへ下げていました。

25日金相場は、前日の米株価急落で下げていた水準からも下げて一時トロイオンスあたり2353ドルまで下げた後に、2363ドルへ多少戻して終えていました。

同日は、市場注目の米第2四半期GDPが2.8%と予想の1.4%を上回り、個人消費も2.3%と予想の2.0%と前回1.5%を上回り、コアPCEも2.9%と前回3.7%を下回ったものの予想の2.7%を上回っていました。米耐久財受注が予想を下回ったものの、輸送用機器を除いた数値は0.5%と前回と予想を上回っていました。そこで、米経済の堅調さを見せるものとなり、金価格は利益確定の売却などからもじりじりと下げることとなりました。

なお、中国の需要は、中国黄金交易所の金価格がロンドンの世界指標を前週下回るなど減少していることが示唆されていましたが、同日も前週木曜日に続き3ドル弱のディスカウントとなっていました。

26日金相場は、市場注目の米インフレ指標が予想とほぼ同水準であったことで、FRBによる利下げが9月に行われる観測で、トロイオンスあたり2387ドルへと上昇して一週間を終えることとなりました。

発表された米個人支出(PCE)コア・デフレーターは、前年同月比2.6%で前月と同様、前月比では0.2%とと前月の0.1%を上回っていましたがインフレ鈍化を示唆するものとなっていました。

そして、木曜日大きく下げていた米株価も落ち着きを取り戻したことで、ドルと長期金利も若干下げて、現金化も収まることとなりました。

その他の市場のニュ―ス

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、先週末に7月16日までの一週間データが発表され、米FRBの近い将来の利下げ観測で金価格が史上最高値を更新した直前に、パラジウムを除くすべての貴金属で強気ポジションが増加していたこと。特に金はパンデミック最中で価格が上昇していた2020年3月以来の高さへ増加していたこと。

- コメックス金の先物・オプションの資金運用業者のネットポジションは、前週7.3%増、先週火曜日までに15.0%増と2週連続で増加して685トンと2020年3月10日以来の高さとなっていたこと。価格は前週0.37%安、先週火曜日は3.18%高でトロイオンスあたり2443ドルと火曜日価格で史上最高値へと上昇していたこと。建玉は2020年9月末以来の高さへ前週から19%増加していたこと。

- コメックス銀の先物・オプションの資金運用業者のネットロングポジションは、前週22.6%増、先週火曜日に4.6%増で6190トンと2週連続で増加し、2022年3月29日以来の高さ。価格は前週5.97%高で、先週火曜日は0.6%安のトロイオンスあたり30.87ドルと5月末以来の高さから下げていたこと。

- コメックスのプラチナ先物・オプションのネットポジションは、5月7日の週以来ネットロングで前週14%減で5月下旬以来の高さから下げて、3.2%増の22.4トンとなっていたこと。価格は前週0.1%安、1.4%安と2週連続下げてトロイオンスあたり982ドルと6月18日の週以来の低さへ下げていたこと。

- コメックスのパラジウム先物・オプションは2022年10月半ばからネットショートで、前週14.0%減、先週火曜日は12.7%増で35.1トンとなっていたこと。価格は前週0.3%安、先週火曜日までに6.4%安でトロイオンスあたり939ドルと6月18日以来の低さとなっていたこと。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、

今週は週間としては3.2トン(0.38%)増で843.17ト ンと前日の2月6日以来の高さからは若干下げているものの、 4週連続の週間の増加傾向となっていること。 - 金ETFの第2の規模のiShare Gold Trustの残高は、今週は週間で1.41トン(0.37%)

増で381.45トンと3週連続の週間の増加傾向で、5月28日 以来の大きさであること。 - 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週は週間で661.66トン(4.84%

)増で14,340.35トンと昨年7月半ば以来の高さで、 2週連続の週間の増加傾向であること。 - 金銀比価は、今週82台半ばで始まり金曜日85半ばと5月初旬の

高さに上昇して終えていたこと。2023年の年間の平均は83. 27。5年平均は82.71。(数値が高いと銀の割安傾向で、 低いと銀割安傾向が解消されたこととなる。) - プラチナの金と差であるプラチナディスカウントは、1440ドル

で始まり、 火曜日に1455ドルと前週の過去最高の水準へ上昇後、 金曜日1440へ戻して終えていたこと。2023年の平均は97 5で、5年平均は787ドル。 - プラチナとパラジウムの差であるプラチナディスカウントは5月8

日からプレミアムに転換し、今週42ドルで始まり、 金曜日は26ドルへと下げて終えていたこと。2023年平均ディ スカウントは371ドルで、2022年ウクライナ戦争でパラジウ ム価格が高騰していた前年1153ドルから急落。5年平均は92 4のディスカウント。 - 上海黄金交易所(SGE)の金のプレミアムは、今週の平均が4.

42ドルと前週の5.83ドルから下げて、2023年5月末以来 の低さとなっていたこと。2023年平均は29ドルと2022年 の平均の11ドルから大きく上昇。これは需要増もあるものの、 中国中銀による輸入許可が制限されていることも要因。( ロンドン価格と上海価格の差:プレミアムは中国での需要の高さ、 ディスカウントは需要の低さを示す)コロナ禍を含む過去5年間の 平均は5.6ドル。 - コメックスの先物・

オプションの週間の平均取引量は今週木曜日までで、 前週平均比で、金は5%高で4月半ば以来の高さ、銀は8%増で6 月末以来の高さ、プラチナは11%減で7月半ばの2月半ば以来の 低さの水準で、パラジウムは13%増で7月初旬以来の高さである こと。 - 金と実質金利(米10年物物価連動債)の相関関係は6月27日か

ら負の相関関係で-0.86と週間では負の関係を強めていたこと 。(負の相関関係は-1の場合二つが全く相反する動きをすること を示す。)ドルインデックスと金は7月5日から負の関係へ転換し 、-0.87と前週の-0.97から関係を弱めていたこと。S& P500種と金の相関関係は7月3日から正の関係で、 前週月曜日の0.90からは関係を弱めて0. 44で終えていたこと。

来週の主要イベント及び主要経済指標

今週は木曜日の米第二四半期GDP、金曜日の重要インフレ指標の個人消費支出(PCE)コア・デフレーターに市場は注目し動きましたが、来週は日銀とFRBの政策金利発表が水曜日、イングランド銀行の政策金利発表が木曜日、そして金曜日米雇用統計が発表と重要イベント及び指標が多く発表されます。

詳細は主要経済指標(2024年7月29日~8月2日)をご覧ください。

ブリオンボールトニュース

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2024年7月22日~26日)今週の結果をまとめています。

- 主要経済指標(2024年7月29日~8月2日)来週の予定をまとめています。

- 金価格ディリレポート(2024年7月15日)米利回り逆転の中、トランプ大統領狙撃でも記録的な金価格に変化はなし

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

前週から休暇をいただいて日本に入っていますので、ロンドン便りはお休みさせていただきます。