ニュースレター(2022年3月18日)ウクライナ情勢が最悪の事態に至らない中でリスク資産の上昇で金は下落

週間市場ウォッチ

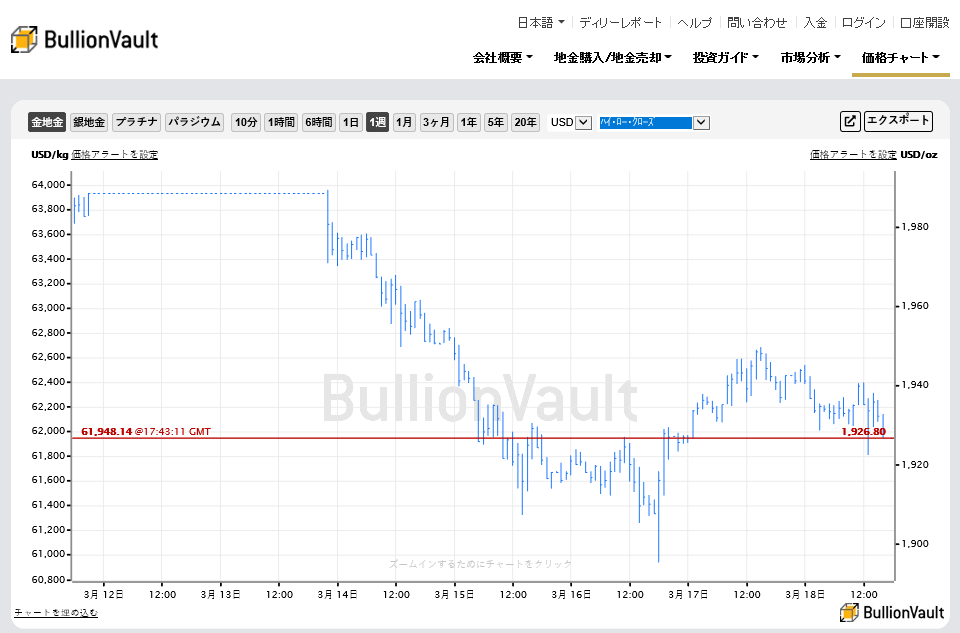

今週金曜日午後3時の弊社チャート上の金価格はトロイオンスあたり1936ドルと、前週金曜日のLBMA価格のPM価格(午後3時)から2.1%安と2週ぶりの下落となっています。この間銀価格は、本日12時のチャート上の価格は前週のLBMA価格(午後12時)から1.6%安でトロイオンスあたり25.25ドルと6週ぶりの下落となっています。プラチナは本日午後2時の弊社チャート上では前週金曜日のLBMAのPM価格から2.1%安のトロイオンスあたり1035ドルへと2週連続で下げています。パラジウム価格は、前週のLBMAパラジウムPM価格と比較して、本日午後2時の弊社チャート上での価格は7.7%安のトロイオンスあたり2554ドルと2週連続で下げています。

今週の金・銀・プラチナ・パラジウム相場の動きの概要

今週貴金属相場は、前週同様にウクライナ情勢と主要中央銀行の金融政策に反応して推移することとなりました。

ウクライナ情勢は、際立った進展は無いものの、市場が当初恐れていた最悪の事態(より激化した紛争)によるコモディティ価格のさらなる急騰やロシアのデフォルト等は現段階で免れているために、急落したリスク資産への買いが入ることで、貴金属全般押し下げられることとなりました。

金、銀、プラチナは、週間でほぼ2%前後の下げとなっていますが、パラジウムはロシアの救急量が全供給量の4割を超えることからも先々週史上最高値へと上昇していたことからも、前週に続き下げて、その下げ幅も大きいものとなっています。

そのような中で、今週米連邦準備制度理事会とイングランド銀行は市場予想通り0.25%の利上げを行いましたが、共に想定内ということで、それぞれ発表後に貴金属相場は上昇するなど影響は限定的となっています。

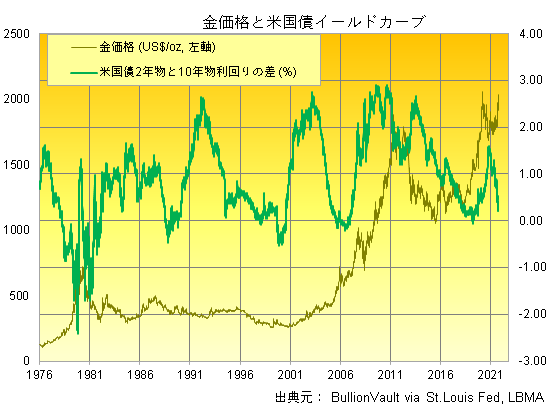

しかし、速いペースの利上げと量的緩和縮小による将来の景気後退への懸念は高まりつつあり、本日米国債の3年物と5年物の利回りが逆転し、2年物と10年物の利回りがより平坦化するなど、景気後退のサインが見られていることは金、銀などの安全資産としての役割を持つ資産をサポートしている模様です。

そこで、今週のチャートは米国債2年物と10年物の差と金価格の推移を下記に添付します。このように、金の価格とイールドカーブは、2012年の欧州債務危機、パンデミック時に逆の動きをしていることを見ることができます。

日々の金相場の動きと背景について

月曜日金相場は、ロシアとウクライナの協議への楽観的な観測が広がる中で、米長期金利と株価が上昇し、金は1週間ぶりの低さのトロイオンスあたり1948ドルへ押し下げられることとなりました。

火曜日金相場は、世界株価が前日に続いて上昇し、長期金利が前日のほぼ20ヶ月ぶりの高さを維持する中で、トロイオンスあたり1921ドルと前週終値比3.3%安で3月初旬の低値まで下げることとなりました。

この背景は、原油価格が大幅に続落し、同日発表の米卸売物価指数もコアで前年比8.4%と高いながら予想の8.7%を超えなかったことなどから、高インフレへの懸念んが多少後退し、リスクオン基調となっていた模様です。

水曜日金相場は、同日ニューヨーク時間のFOMCの結果を待つ中で、トロイオンスあたり1909ドルと3月1日の低値まで下げて推移していました。

これは、同日ウクライナとロシアの停戦交渉に進展があると伝えられたこと、また中国政府による景気刺激策や米中の企業会計監査の対立も解決に向けて動いていると伝えられ、リスクオン基調で世界株が上昇し、長期国債が売られて金利が上昇することで、金は押し下げられていました。

その後、FOMCの結果で予想通り0.25%の利上げが発表され、今年の利上げ回数予想は計7回が中央値と、前回の3回から引き上げられていたことで、長期金利が2019年5月の2.2%を超える水準へと更に上昇し、金価格は一時1900ドルを割って下げたものの、材料出し尽くしとバーゲンハンティング的買いもあり上昇に転じ、1926ドルで終えていました。

木曜日金相場は、株価が上昇し、長期金利が多少下げながらも高止まりする中で、トロイオンスあたり1941ドルと前日終値から上昇して終えていました。

ウクライナ情勢では、前日ロシアとウクライナの停戦交渉が進展していると伝えられていたものの、同日は一転ロシア政府の報道官が「停戦合意に達するにはほど遠い」と述べたことが伝えられ、米株価は反落で始まったものの、ロシアが国債利払いを行ったと伝えられ、ロシアのデフォルトの懸念が後退して反発していました。

また長期金利の上昇は、FRBによる量的緩和縮小への懸念で需給バランスが崩れる懸念もあった模様です。

そのような通常貴金属にとってはネガティブ材料の中で上昇しているのは、高インフレ観測は実質金利を押し下げていることもあり、上昇していた模様です。

ちなみに、同日イングランド銀行は予想通り0.25%の利上げを行い政策金利を0.75%としていましたが、高インフレ予想からも英国の実質金利もマイナス幅を広げていました。

本日金曜日金相場は、ウクライナ情勢の不透明感の中で世界株価が5営業日連続で上昇していることからも、多少押し下げられてロンドン夕方にトロイオンスあたり1929ドル前後を推移しています。

これは、ウクライナ情勢において当初最悪の事態を想定して株価は急落していたことからも、現段階で協議は前進はしていないもののある程度安定していることへの安堵からも、リスク資産が買われ、安全資産の金、長期国債の需要が落ちているとも分析されています。

しかし、先週から水曜日まで下げていた原油価格が上昇し、短期金利と長期金利の差もより狭まっており、高インフレ、将来の景気の後退、高インフレと景気後退が同時進行するスタグフレーションの懸念は残っており、金のサポートとはなっている模様です。

その他の市場のニュ―ス

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、先週8日火曜日にバイデン大統領が米国へのロシア産の原油、天然ガス、石炭の輸入禁止を発表する中で全ての貴金属で強気ポジションが増加していたこと。

- コメックス金の先物・オプションの資金運用業者のネットロングポジションは、4.5%増の546トンと5週連続で増加し、史上最高値をつけた2020年8月直前の7月21日の週以来の大きさへと増加していたこと。この間金価格は前々週比6.1%高。建玉においては、前週比6%増と5週連続で増加していたこと。

- コメックス銀の先物・オプションのネットロングポジションは、前週から6%価格が上昇する中で、15.3%増で7,659トンと2020年2月25日の週以来のの高さとなっていたこと。

- コメックスのプラチナ先物・オプションは、前週プラチナ価格が8.2%前々週比下げていた際に、7週連続でネットロングで72%減の40.6トンと、2021年2月16日以来の高さへと増加していたこと。

- コメックスのパラジウム先物・オプションのネットポジションは2週連続でネットロングで、254%増の2.8トンで、昨年9月7日の週以来の高さであったこと。この間価格はは11.5%高でトロイオンスあたり3000ドルを超えて史上最高値を記録。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、今週木曜日までの週間で9.3トン(0.9%)増で1,073トンと昨年3月初旬以来の高い水準で、6週連続の週間の増加傾向であること。

- 金ETFの第2の規模のiShare Gold Trustの残高は、今週木曜日までの週で2.5トン(0.5%)増で511トンと3週連続の週間の上昇傾向。その規模は、昨年3月末以来の高さであること。なお、2月4日以来残高減少は無し。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週木曜日までに161トン(0.95%)増の17,047トンと、3週ぶりの週間の増加傾向であること。

- 金銀比価は、火曜日に78まで上昇後76へと下げて終える傾向。2021年平均は71.83で、5年平均は80.35。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消)

- プラチナの金とのディスカウント(金との差)は、今週900を超える水準出会ったものの本日は900を割っていること。2021年平均は708.82で5年平均は564.76。

- プラチナとパラジウムの差であるディスカウントは、1400~1500を超える水準で推移し、先週の1700~2000を超える水準から下げていたこと。

- 上海黄金交易所(SGE)の価格はロンドン価格に対してディスカウントで始まったものの、週半ばに人民元建て価格が下げたことでプレミアムになっていたこと。しかし、週平均は3.18ドルのディスカウントと2021年6月以来のディスカウント。(ロンドン価格と上海価格の差 - プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)昨年平均は4.94ドル。コロナ禍で特殊な動きをした2020年を除く5年平均は9ドルのプレミアム。

- コメックスの先物・オプションの取引量は、今週地政学リスクへのなれもあり、ボラティリティが減る中で、週間平均が前週比が金で46%、銀43%、プラチナ24%、パラジウム50%へと、前週のそれぞれ数週間から数カ月ぶりの高さから減少していたこと。

来週の主要イベント及び主要経済指標

今週は主要中央銀行の金融政策発表が相次ぎ行われ、価格を動かしていますが、来週も金融政策に関わる指標、イベント、そしてウクライナ情勢に市場は注目することとなります。

指標としては、水曜日の英国消費者物価指数、木曜日の主要国の製造業及びサービス部門のPMI、米国の耐久財受注と新規失業保険申請件数などとなります。

詳細は主要経済指標(2022年3月21日~25日)でご覧ください。

ブリオンボールトニュース

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2022年3月14日~18日)今週の結果をまとめています。

- 主要経済指標(2022年3月21日~25日)来週の予定をまとめています。

- 金価格ディリーレポート(2022年3月14日)ウクライナ危機と高インフレの中で欧州株上昇とFRBによる利上げ観測が広がる中で金は下げる

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

今週英国では引き続きウクライナ情勢が日々トップニュースで伝えられていますが、イランと英国の二重国籍を持ち、スパイ容疑でイランで長年拘束されていた二人が解放されて英国に戻ったことが伝えられていますので、このニュースについてお伝えしましょう。

この二人とは、ナザニン・ザガリ=ラトクリフ氏とアヌーシェ・アシューリ氏の二人で、それぞれ6年と5年イランで拘束されていました。

ザガリ=ラトクリフ氏はトムソン・ロイター財団のプロジェクトマネジャーで、イラン政府を転覆する容疑で当初5年の禁錮刑を受け、その後反政府プロパガンダを流した罪で更に1年の禁錮刑を受け、元土木技師のアシューリ氏もまたスパイ容疑で10年の禁錮刑を受けていました。

ザガリ=ラトクリフ氏の夫のりチャード・ラドクリフ氏は、昨年10月に2度目のハンガーストライキをするなど、長年においてザガリ=ラトクリフ氏の解放を訴えており、今週お二人と一人娘の7歳のガブリエラちゃんとの再会時の動画は人々の涙を誘っていました。

今回の二人の解放を前に、英国政府はイラン政府に4億ポンド(約620億円)の債務を返済したことが伝えられており、この返済と今回の解放を関連付けて伝えるニュースもある中で、両国政府は関連すべきでな無いとコメントしています。

この債務は1970年に遡り、イラン政府によって発注された戦車等の受注をイラン革命後に英国政府がキャンセルして納品されなかったものの、すでに支払われてたものを返済したとのこと。しかし、イランは現在も西側諸国によって経済制裁行われていることから、イランへの返済金では「人道支援物資の購入のみに使用されるよう制限されている」とのこと。

国際関係において、外交関係が当事国の反西側的体制などで必ずしも良いものでない場合、拘束されている自国の市民の解放手段を見出すことは必ずしも容易いなものではないと思いますが、今回その糸口を見つけられたことは、より悪化するウクライナ情勢の中で、微々たるものではありながら希望を見出したように感じることとなりました。