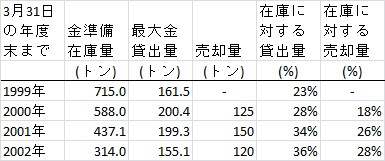

中央銀行の金準備の推移

今週7日は、英国政府が金準備715トンの内415トンを売却することを表明して15年目となります。ブリオンボールトのリサーチ主任エィドリアン・アッシュが、その背景と現在の中央銀行の金準備の状況を解説しています。

当時他の欧州の中央銀行も行っていましたが、英国の金準備売却は、正気の沙汰とは思えないものでした。金価格は過去20年来の低水準であったことから、スイスやオランダや他の中央銀行のように、英国も金準備を売却するとは、誰も考えていませんでした。当然市場はこのニュースにいち早く反応しました。しかも、当時「新しい労働党」と呼ばれていた政権は、売却を開始する2ヶ月前に、その意向を発表したのでした。

この発表は、市場に価格が下がることを予想させ、価格を即座に押し下げたのでした。そして、英国が3年越しの金準備売却を開始した1999年7月には、金価格は既に10%下げていたのでした。

しかし、当時のゴードン・ブラウン財務相のこの不器用な売却方法のみが問題ではなく、実際には、その後金融危機時(2007年~010年)に首相となるブラウン氏は、イングランド銀行が既に貸し出していた金を売却したのでした。

2ヶ月前の英国政府による突然の金準備売却発表は、投機家は価格が下げることに賭けることを可能とし、金を借りて売却し、価格が下げたところで購入し直して、イングランド銀行へ返し、収益を上げたのでした。

私は、この事実について既に記事にまとめていました。そして、今日の世界の金市場が、いかに変化しているかについてもレポートしてきています。

15年後の2014年5月7日において、英国政府は金準備を貸し出していません。(少なくともそのように公表しています。)そして、現在の政権は、他の西欧の中央銀行同様に、金準備を保有し続ける意向であるようです。しかし、今年9月には、ゴードン・ブラウン元財務相が意図すること無く発端を作った、強気市場の根幹となった、世界の中央銀行による合意に変化が訪れるかもしれません。

この合意とは、英国の金準備売却による価格への影響を見た、西欧の中央銀行が、将来5年間の年間の金準備売却量を制限するといったものでした。最初の中央銀行の金売却合意(CBGA:Central Bank Gold Agreement)は、2004年9月までに、それ以前の5年間よりも多くの金を売却させることとなったのでした。しかし、イングランド銀行も調印したこの合意によって、少なくとも金価格の底値がサポートされました。実際、第一次中央銀行金売却合意(OBGA1)の間、2000トンの金を市場は吸収したにもかかわらず、金価格は緩やかに上昇を始めたのでした。

この実績に満足をし、第2次世界大戦後に、米国からの支払いとして、ドルの代わりに金を受け入れたことから、残っている金準備を更に売却することを求め、中央銀行は再び5年間の金売却制限を年間500トンと上げて、2004年9月に合意したのでした。そして、この合意期間には、2500トンの上限よりも少ない1900トンが売却されました。それは、この合意後金融危機が発生したためでした。これにより、金価格は急騰しましたが、中央銀行の金売却の目的は必ずしも収益を高めるためではなかったのです。

2009年9月の第3次中央銀行金売却合意は、年間制限量を400トンに戻しましたが、この期限まで4ヶ月を切った現段階において、金準備売却量は、2000トンの10%にも至っていません。そのため、この秋にこの合意を更新するのは無駄であるように考えるかもしれません。そして、この合意を期限切れにすることで、資金を必要とする中央銀行が、合意に縛られずに、予告なく金準備売却をすることを可能とするかもしれません。

金市場はとても流動性の高い市場です。そのため、15年前の英国政府のように、希少性のある現物地金を他の国で発行されている通貨と交換することを望む国にとっては、中央銀行金売却合意は、その機会を奪う(もしくは制限する)ものと見えたかもしれません。

もしそうであるのであれば、投機家は、金価格が下がることを予想するかもしれません。しかし、皮肉なことに、そして歴史が証明したように、この小康状態の市場を終わらせるかもしれません。金は、今日ゴードン・ブラウン氏が売却した当時の平均価格から、5倍で取引されています。中央銀行の金売却合意は、欧州の金準備売却の上限を知ることで、金市場にある種の安定をもたらしましました。しかし、この合意は、新興国による金準備への新たな需要を予想させるものではありませんでした。そして、現在金需要の大きな割合を占める、個人投資家の需要が、第2次世界大戦以前の水準に戻ることも予想させるものではありませんでした。

20世紀の中央銀行による金準備を増加させる強い動きは、現在は考えられないかもしれませんが、近い将来に再び起こるかもしれません。1900年代の金本位制以前には、中央銀行が金を保有する必要はありませんでした。それは、金を自由に取引できること、もしくは金をその国の通貨と交換できることで十分であったためです。しかし、歴史上では、戦いを好む国は、軍隊に支払うため、もしくは必要物資を他国で得るために、自国通貨が受け入れられない場合に備えて、金を保有することを望んでいます。

100年前は、戦時国はマネタリーベースを管理することを望みました。ゴードン・ブラウン氏の、貧困や他の世界の問題を解決するために、国際通貨基金(IMF)のような、国境を越えて活動する機関を信頼していた姿は、微笑ましいものがありますが、ナイーブであると言わざるを得ないでしょう。英国が金準備の半分を売却して以来、国レベルではなく個人による金保有が進んだ欧米とは異なった動きをしてきたのは、中央銀行で蓄える金準備を増加させてきたロシアでした。そして、国外に金準備を増加させていることを公表していないものの、中国がそれを追っています。そのような中、現段階では、第2次世界大戦以降1オンスも購入していない米国が、未だに世界最大の金準備高を誇っています。