ニュースレター(2022年9月16日)予想を上回る米消費者物価指数でより早い利上げペース観測が広がり、金相場は2年半ぶりの低値へ

私は今週は昨日まで休暇をいただいていましたので、英国からのニュースのロンドン便りを除くニュースレターをお届けします。

週間市場ウォッチ

今週金曜日午後3時の弊社チャート上の金価格はトロイオンスあたり1665ドルと、前週金曜日のLBMA価格のPM価格(午後3時)から2.78%安と、2020年3月末以来の低値となっています。この間銀価格は、本日12時のチャート上の価格は前週のLBMA価格(午後12時)から1.2%高のトロイオンスあたり18.99ドルで2週連続の上昇傾向で、金曜日のLBMA価格ベースでは8月26日以来の高さとなっています。プラチナは本日午後2時の弊社チャート上では前週金曜日のLBMAのPM価格から1.4%高のトロイオンスあたり893ドルとやはり2週連続の週間の上げで8月22日以来の高さとなっています。パラジウム価格は、前週のLBMAパラジウムPM価格と比較して、本日午後2時の弊社チャート上での価格は3.6%高のトロイオンスあたり2083ドルと下げています。

今週の金・銀・プラチナ・パラジウム相場の動きの概要

今週金相場は火曜日に発表された米消費者物価指数が予想を上回り、FRBによるより早いペースの利上げ観測が急速に進み、サポートラインのトロイオンスあたり1680ドルを割ることで、アルゴリズム取引などによる売りが売りを呼ぶ形となり、金は2020年3月末以来の低値へと下げることとなりました。

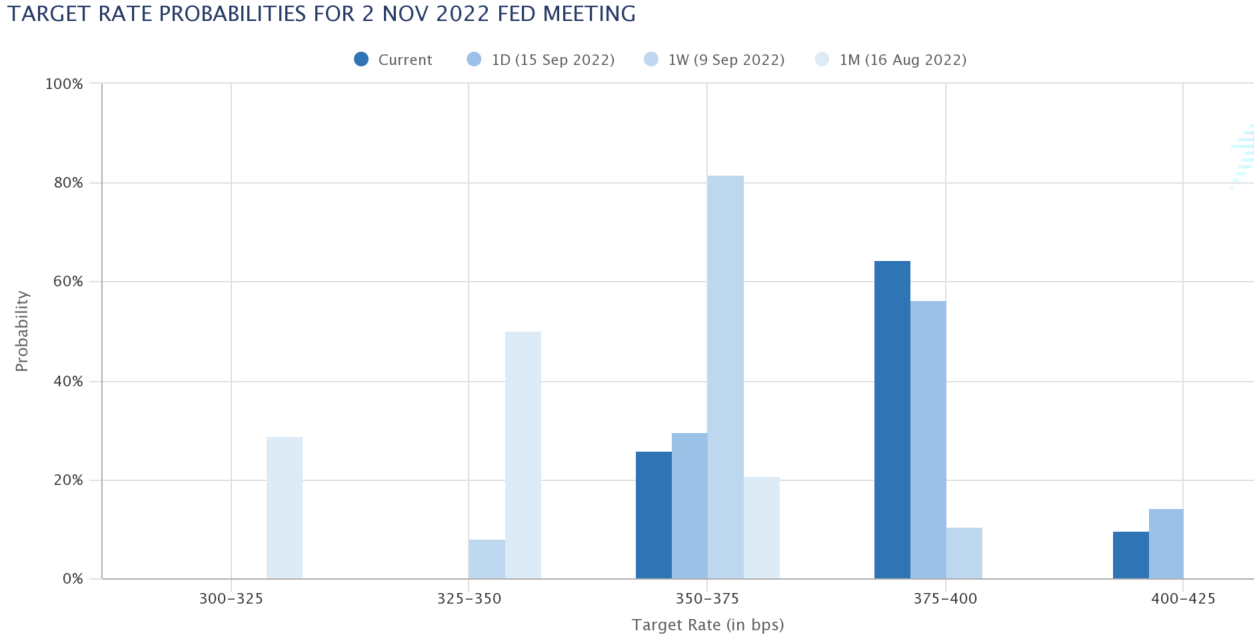

この速いペースの利上げとは、来週のFOMCで従来の0.25%利上げの3倍の0.75%がほぼ織り込まれる中で、4倍の1%の観測も生まれたことからでした。そして、11月のFOMCでの利上げ幅もまた0.75%と大きなものになる予想も急激に増えています。

そこで、今週のチャートは11月のFOMCでの利上げの、本日、前日、1週間前と1月前の予想比較を添付します。ここで、9月と11月のり上げ幅が米消費者物価指数が発表される前には1.25%(9月0.75%と11月0.5%)が8割強であったのが、本日の段階では1.5%(9月0.75%と11月0.75%)が65%ほどと主なもので、1.75%(9月1%と11月0.75%)等の上げ幅も生まれていることがご覧いただけます。

そこで、急激な利上げによる景気後退懸念などで火曜日には主要米株価指数が2020年来の下げ幅をつける等、今週は全般株価が下げていることで、究極の安全資産のドルが買われてドルが20年来の高さへ強含んだことも金を押し下げることとなりました。

金融システムの保険である金現物も金融システムへのショック(世界金融危機やコロナ危機等)発生時には、現金化が進む場合が多く見られます。

そのような中で、金利の動きに強く影響を受ける金に対し、工業用途の高い銀とプラチナは、今週比較的は堅固な動きをして週間の上昇傾向で、金銀比価は火曜日に86と6月末以来の低さへ下げて金に対して割高水準を緩和させ、プラチナと金との差であるディスカウントは7ヶ月ぶりの低さと金とプラチナの差は狭まっています。

それに対しパラジウムは今週下げていますが、ウクライナ戦争で既に高水準にあることが背景と思われます。

日々の金相場の動きと背景について

月曜日は、ドルインデックスと米長期金利が弱含む中で金相場はトロイオンスあたり1735ドルと8月30日以来の高さへ上昇したものの、その後長期金利が再び上昇へと転じたことで、1725ドルへと押し下げられて終えていました。

同日ドルインデックスと長期金利が下げた背景は、翌日発表の米消費者物価指数が前月より下げて8.1%と予想されていることで、インフレが頭を打ったという観測であった模様です。

長期金利の上昇は、ニューヨーク時間に行われた10年債入札が弱めの結果と受け止められて、債券売りが広がることとなりました。

火曜日金相場は、長期金利が11年ぶりの高さでドルが20年ぶりの高さを更新する中で、トロイオンスあたり1702ドルへと下げて終えていました。

これは、同日発表された市場注目の米消費者物価指数が市場予想の8.1%を上回る8.3%であったことで、FRBによる金利引き上げ幅がすでに価格に織り込まれている0.75%から1%の観測が広がったことが背景となりました。

そこで、市場の将来の金利予想を示すFEDWatchツールでは9月の1%の利上げが前日の0%の確率から33%へと急増していました。

そのために、米主要株価指数は2020年以来の急落をし、近い将来の景気後退を示唆するとされている米2年物と10年物国債の利回りの差も33ベーシスポイントの逆イールドと、8月30日以来の大きさとなっていました。

水曜日金相場は、前日終値のトロイオンスあたり1702ドル前後で推移していましたが、ニューヨーク時間で1700ドルを割って1697ドルで終えていました。

同日は市場注目の米卸売物価指数が予想の8.8%、前回の9.8%を下回る8.7%であったことで、ドルは多少下げたものの、米長期金利は今年6月につけた11年ぶりの水準で高止まりしていたことで、頭の重い動きとなりました。

木曜日金相場は、ドルインデックスが20年来の高水準、米長期金利が今年6月につけた11年来の高さの水準で推移する中、トロイオンスあたり1662ドルと2020年3月末以来の低値を付けて終えていました。

これは、直近の底値の1680ドルを割ることで、売りが売りを呼ぶこととなったようで、コメックスの金先物とオプションの取引量は2ヶ月ぶりの高さへ急増していました。

また、FRBの金利政策により影響を受ける2年物国債の利回りは同日3.87%を付けて、2007年以来の高さとなり、10年物国債との逆イールドは、40ベーシスポイントを超えて8月半ば以来の大きさに広がり、近い将来の景気後退観測もあり、世界株価が全般下げていたことで、究極の安全資産のドルが買われる中で、金を含む金融資産の現金化も進んでいた模様です。

なお、同日発表の経済指標は米小売売上高が予想を上回り、新規失業保険申請件数も予想を下回るものであったものの、フィラデルフィア連銀製造業景況指数と米鉱工業生産は予想を下回るまちまちなものとなっていました。

そこで来週のFOMCでの利上げ幅は火曜日の予想を上回る米消費者物価指数後に1%が3割強へと上昇していたものから2割強へと同日は下げいましたが、1%の利上げが価格へ織り込まれつつあることで金は押し下げられることとなりました。

本日金相場は、長期金利とドルが強含む中でトロイオンスあたり1654ドルまで下げていました。そして、昼過ぎに発表された経済指標でインフレ予想がピークアウトしたことが明らかになり、長期金利とドルが多少弱含んだことで、ロンドン時間夕方に1675ドル前後へ上昇して推移しています。

この経済指標とはミシガン大学消費者態度指数で、5年から10年先の長期のインフレ予想が2.8%と2021年7月以来の低さに下げ、来年の数値は4.8%と昨年9月以来の低さとなっていたことが先の動きを起こしたようです。

その他の市場のニュ―ス

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、先週6日火曜日に米長期金利が2ヶ月ぶりの高さとドルも20年ぶりの高さへ強含む中で、すべての貴金属で強気ポジションが減少していたこと。

- コメックス金の先物・オプションのネットポジションは前週に引き続き6週連続でネットロングであったものの、94%減の3.8トンと4週連続で5週ぶりの低さへの減少していたこと。この間LBMA PM金価格は前々週比1.6%安で4週連続で下げてLBMA価格の火曜日ベースで2020年5月以来の低さで、建玉は前週比2.3%増で2017年1月末の低さから若干増加していたこと。

- コメックス銀の先物・オプションのネットポジションは、10週連続でネットショートで17%増の3,831トンと、2019年5月末の大きさとなっていたこと。この間LBMA銀価格は1.6%安と4週連続の下げで2020年7月以来の低さ。

- コメックスのプラチナ先物・オプションは、13週連続のネットショートで、そのポジションは21%増の31.6トンと2019年6月以来の高さ。LBMA PMプラチナ価格は0.7%安と7週ぶりの低さ。

- コメックスのパラジウム先物・オプションのネットポジションは前週3月29日の週以来ネットショートをネットロングへ転換後に再びネットショートで1.26トンとなっていたこと。この間LBMA PM価格は3.6%安。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、今週木曜日までに5.6トン(0.6%)減で961トンで7週連続の週間の減少であること。しかし、昨日ひと月ぶりに0.05%と若干増加していたこと。週間の増加は6月17日の週以来無し。

- 金ETFの第2の規模のiShare Gold Trustの残高は、今週木曜日までに1.5トン(0.3%)減で492トンと、3週連続の減少傾向であること。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、今週木曜日までに47トン(0.3%)増の14,607.15トンと、2週連続の週間の増加傾向となっていること。

- 金銀比価は、今週火曜日に86台とほぼ2ヶ月ぶりの銀の割高解消となっていたものの、本日は87台であること。2021年平均は71.83で、5年平均は80.35。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消されたこととなる。)

- プラチナの金とのディスカウント(金との差)は、今週830台で始まり、本日770台と7ヶ月ぶりの低さへ下げていること。2021年平均は708.82ドルで5年平均は564.76ドル。

- プラチナとパラジウムの差であるディスカウントは、今週1290ドルで始まり、本日1213ドルへと5営業日ぶりの低さへ下げていること。ロシアが世界の4割を供給することからもロシアのウクライナ侵攻で2000ドルを超えてディスカウントが上昇。年初は1000ドルほど。

- 上海黄金交易所(SGE)の週平均は、前週の25.01ドルから30.68ドルと2016年以来の高さ。この間人民元が対ドル2020年8月以来の低さへ下げている中で堅固な動き。(ロンドン価格と上海価格の差 - プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)昨年平均は4.94ドル。コロナ禍で特殊な動きをした2020年を除く5年平均は9ドル。

- コメックスの先物・オプションの週間の平均取引量は前週から金は22%増加で6週ぶりの高さ、銀は30%増で11週ぶりの高さ、プラチナは15%増で11週ぶりの高さ、パラジウムは13%減で7週ぶりの低さ。

来週の主要イベント及び主要経済指標

今週は米消費者物価指数後、FOMCでのより早い利上げペース観測で金市場を含む金融市場が揺れていますが、来週はFOMCを含む多くの中央銀行が金融政策会合を行いこれらに市場は注目することとなります。当然、最大のイベントは水曜日のFOMC後の政策金利発表となりますが、木曜日の日銀とイングランド銀行の金融政策発表も重要となります。

その他、火曜日の日本の消費者物価指数、米国住宅着工件数、金曜日の主要国の製造業とサービス部門のPMIと等も重要となります。

詳しくは主要経済指標(2022年9月19日~23日)でご覧ください。

ブリオンボールトニュース

ブリオンボールトは5月20日から大英図書館で行われている「金(Gold)」のエキジビションのスポンサーをさせていただいています。ご興味があれば下記のリンクでご覧ください。

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2022年9月12日~16日)今週の結果をまとめています。

- 主要経済指標(2022年9月19日~23日)来週の予定をまとめています。

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

今週は休暇をいただいていましたので、ロンドン便りは来週からお届けします。