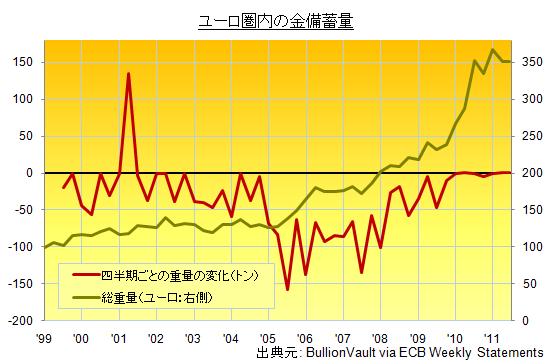

ユーロ圏の中央銀行が金購入へ方向転換

ユーロ圏の中央銀行が金を売却せず購入しています。これは、方向転換といえるでしょう。とブリオンボールトのエィドリアン・アッシュは述べています。

ユーロ圏の中央銀行が、2011年に金売却を上回る金購入を行っています。

これは、欧州中央銀行のウィークリーレポートによると6百ユーロのみで、しかも大部分が金貨です。しかし、エストニアのような、新ユーロ圏メンバーが1月に購入した0.6トンの金を考慮に入れないとしても、ユーロ圏内の中央銀行全体の購入量は、売却量を上回っているのです。

新メンバーの金備蓄量を考慮に入れなかったとしても、その総量で購入量が上回るのは、1999年に単一通貨であるユーロが導入されて以来のことです。

今年に入ってから現在までの売却量と購入量の差は、BullionVaultにおける計算上は180キロ(5774トロイオンス)弱というもので、過去12年間に積み重ねられた売却量の1937トンとは比べ物にならないかもしれません。

そして、これはユーロ圏がギリシャの財政危機のために支出している金額、そして膨らみあがった欧州中央銀行のバランスシートと比べると、大海の中の一滴とも思えるかもしれません。

しかし、これは、欧州の中央銀行が次に起こりうる欧州圏財政危機を支援するために金を売却しているという噂と相容れないものです。

「この噂の元がどこであるのか。」と、今年6月初旬に、年間購読料5000ドルのニュースレターを発行している、Dennis Gartman氏が問いかけ、「この噂が根拠に基づいたものであるかもしれない。」とも述べています。

しかし、実際には真の危機時には、中央銀行は金を売却することは可能な限り避けるのです。これは、イタリア中央銀行が2009年夏に行ったようにです。そして、欧州中央銀行次期総裁とみなされているMario Draghi氏も同様に考えることでしょう。

「Alan Grennspan氏がいるのに、金を誰が必要とするのでしょうか。」と、1999年にニューヨークタイムズが問いかけたように、中央銀行が金を売却するのは問題ないように見えることでしょう。

それでは、もう一度この頃を思い出してみましょう。

12年前、金価格が20年間の弱気市場となっていた際に、ユーロ圏の中央銀行はそれぞれ自国通貨を投げ捨て、単一通貨を導入しました。そして、必要以上の金を備蓄していることに気がついたのです。

1970年から80年代のインフレが過ぎ去った時点で、すでにそれぞれ金備蓄を10年間に渡り売却をしてきていたのでした。そして、欧州中央銀行へは、それぞれの中央銀行の備蓄量の15%以上が移されたのでした。

単一通貨が導入された時点では、それぞれユーロ圏の中央銀行は、その外貨準備高の平均30%以上を金で保有していたのです。そして、当時英国の財務大臣であったGordon Brownのように、より高い利回りを望んだのでした。

Gordon Brownは、イングランド銀行と金地金を扱う主要銀行2社から反するアドバイスを得ながらも、1999年6月に英国の金備蓄量の半分を2ヶ月後に売却することを告知したのでした。その結果、この機会を利用すべく、金の空売りが行われ、さらに下落した金価格で8月に売却が始まったのでした。

1999年に海峡を隔てて、金を売却しようとしていた多くの中央銀行は、英国の惨憺たる結果を見て驚愕したのでした。そして、1980年の価格から75%下落している価格がこれ以上下落しないように、スイスおよび英国を含む欧州各国は、中央銀行による売却の上限を決め、その売却を告知することを同意したのでした。

この合意は1999年にワシントンで締結(ワシントン協定)されました。その5年後の2004年にこの合意は再締結(第2次ワシントン協定)され、さらに5年後2009年9月に第3次ワシントン協定が締結されました。

しかし、ここで問われるのは、なぜこのような記録的な金価格で金を購入するのかということです。金融危機が、戦時中を除いて、最も多額の公的債務と形を変えている時に、いったいなぜなのでしょうか。

まず、西ヨーロッパの金売却量が、価格が上昇するに従い減っていることに注目してください。このユーロ建て金価格とユーロ圏の金売却量の相関関係は、事実強い負の傾向(r-Squared of 79.7%)があります。

また、第三次ワシントン協定後、年間売却上限が400トンと下がったことにも注目ください。2009年の段階では、500トンの上限であったにもかかわらず、すでにこの年の売却量は157トンとなっているのです。そして、第三次ワシントン協定後の2年間の売却量189トンのうち、181トンは中央銀行ではなく、国際通貨基金(IMF)であったのです。

国際通貨基金(IMF)は、2009年9月から2010年12月までに、403トンの金を売却しました。これは、第三次ワシントン協定下で行われました。この目的は、当初は開発途上国の債務を支援するものでしたが、実際には、Dominic Strauss-Kahn総裁がメンバー各国の同意を得て、国際通貨基金の機能を継続するために使われたのでした。

それがゆえに、国際通貨基金の売却は公的機関が行ったものとしては、売却せざるを得ない状況下であったこと、そして記録的な高価格で行われたものとして、例外的なものなのです。

「低い価格で売却するのは、素人に限りません。」と故Peter Bersteinは、彼の著書「The Power of Gold」で述べています。別の言い方をすれば、中央銀行は、価格が上昇しているときよりも、価格が低いときに売却することを好むのです。それは、中央銀行の機能として、経済の安定を担うものとしては、金価格が高ければ高いほど、金を必要としている時なのです。

債務を処理するために緊急にユーロ圏の金を売却することが合法であったとしても、2009年にイタリアが果たせなかったように、新総裁であるMario Draghiが着任していようがしていまいが、欧州中央銀行が許可をすることはないでしょう。危機の渦中に金を売却することを告知するのは、世界の終わりを告げるようなものです。そして、それは決して中央銀行の機能ではないのです。

****************************

金の購入をお考えですか。英国女王賞を受賞したオンライン金取引において世界一の実績を持つ、BullionVaultをお試しください。

記事の転載に関して

記事の転載に関して メールでのお問い合わせ

メールでのお問い合わせ