ニュースレター(2023年6月23日)米政策金利上昇長期化観測で金価格は3ヶ月ぶりの低さへ

私は今週は休暇をいただいていますので、前週のニュースレターは簡易版で、本日のお届けとなりました。来週は引き続き簡易版ですが、金曜日にお届けする予定です。

週間市場ウォッチ

今週金曜日のLBMAのPM価格の金価格は、トロイオンスあたり1930.70ドルと、前週金曜日同価格から1.48%安と2週連続の下げで3月半ば以来の低さとなっていました。この間今週金曜日のLBMA銀価格は、前週の同価格から6.88%安のトロイオンスあたり22.34ドルと3週ぶりの週間の下げでやはり3月半ば以来の低さとなっています。プラチナは今週金曜日のLBMAのPM価格は、前週同価格から6.38%安のトロイオンスあたり924ドルと6週連続の下落で2月末以来の低い水準となっています。今週金曜日のパラジウムのLBMAのPM価格は、前週同価格と比較して、8.51%安のトロイオンスあたり1289ドルと2019年初頭以来の低さへと下げています。

金・銀・プラチナ・パラジウム相場の動きの概要

今週はパウエルFRB議長の議会証言で、高インフレに対応するために年内2回の利上げが示唆される中で、やはり根強いインフレ対応でイングランド銀行が0.5%の利上げを行い、その他の主要中央銀行も利上げをしたことで、FRBによる年内2回の利上げを市場が価格へ折り込むことで、貴金属は全般下げることとなりました。

そのような中で、急激な利上げによる景気後退の懸念も広がり、金は安全資産の需要で多少下げ幅を縮めたのに対し、銀、プラチナ、パラジウムは工業用途需要の高さから、下げ幅を広げることとなりました。

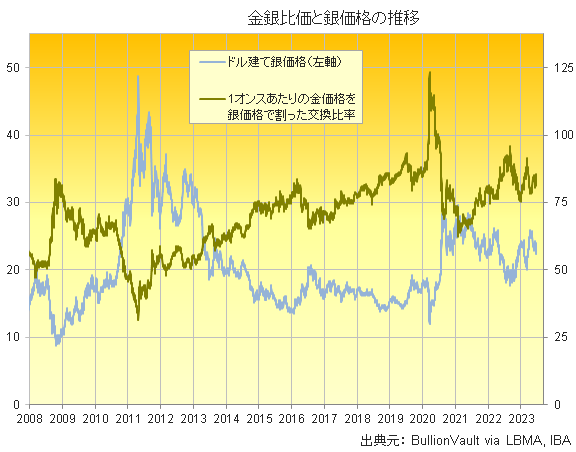

そこで、金銀比価は金曜日に米地域銀行への懸念が落ち着きを取り戻しつつあった3月24日以来の高さのほぼ86まで上昇しています。

今週のチャートは、金銀比価の推移を表すものをお届けします。3月は初旬の上げ(銀の割安)は米シリコンバレーバンクやクレディ・スイス破綻などによる金融システムへの懸念が急激に広がった際のもので、それ以前の2022年スパイクはウクライナ戦争勃発後、そして直近の最高値の121は2020年3月のコロナ危機によるものとなります。金と銀の価格は連動することが多いものの、このような危機時には安全資産需要が高まる金と、景気懸念で需要が下げる銀との比価が高まることとなります。

今週の金相場の動きと背景について

月曜日金相場は、米国が祝日で休場な中で、ドルが若干強含んでいたことからも、トロイオンスあたり1952ドルへと下げて終えていました。

今週は水曜日と木曜日に半期に一度のパウエルFRB議長の議会証言があり、FOMCで年内2度の利上げが示唆され、その他多くのFRB高官のスピーチも予定されていたことから、警戒感もあったようです。

火曜日金相場は、ロンドン時間昼過ぎにトロイオンスあたり15ドルほど下げて、1937ドルへ下げて終えていました。

同日、ドルインデックスは2営業日連続で上昇し、米長期金利は若干下げていました。この背景は、同日発表された米住宅着工件数が予想を上回ったことからも、翌日のパウエルFRB議長の議会証言がよりタカ派になる警戒感が広がっていた模様です。

また、同日中国中銀は利下げをしたものの、市場予想より小幅なもので、世界最大の金消費国の中国経済への懸念もあった模様です。

中国の金需要は同国の金価格が世界指標を上回るプレミアムであるものの、人民元建て金価格が5月初旬の史上最高値に近づいていることからトロイオンスあたり4ドルと歴史的なプレミアムである8ドルを下回っていたことからも、減少していることが示唆されていたこともセンチメントを悪化させていました。

水曜日金相場は、パウエルFRB議長の議会証言前に発表された草稿でトロイオンスあたり10ドルほど下げて1919ドルをつけた後に1933ドルで終えていました。

この草稿では、物価上昇率を目標の2%に低下させるまでの「道のりは長い」と強調し、「インフレを抑えるには、一定の間、低成長が続き労働市場を少し軟化させることが必要になる」との見方を示していました。また、金融政策については、「ほとんどすべてのFOMC参加者は年内にさらに利上げするのが適切だとみている」と説明するなど、タカ派的内容と捉えられ、7月以降に再び利上げをするとの見方が改めて強まっていました。

木曜日金相場はドルと長期金利が上昇する中で1914ドルと3ヶ月ぶりの低さへ下げて終えていました。

この背景は、前日のパウエルFRB議長の議会証言でインフレが高止まりしていることへの懸念と年内の2回の利上げが示唆され、同日イングランド銀行は政策金利を0.5%引き上げ、ノルウェーとスイスの中銀も政策金利を引き上げたことから、同日のパウエル議長の上院での証言を前にFRBの利上げ継続観測が広がり、実際にパウエル議長の証言はほぼ予想どおりの年内2回の利上げを正当化するものであったことからでした。

なお、前週予想を上回った米新規失業保険申請件数はほぼ予想と前回を同水準で、労働市場の悪化状況は変わりは無いという判断で、影響は限定的となっていました。

金曜日金相場は、世界株価が全般下げる中で、主要国国債が買われ長期金利が下げる中で、トロイオンスあたり1935ドルまで上昇して、1920ドルで終えていました。

これは、同日発表された主要国の製造業とサービス部門のPMIが全般予想を下回り、景気の停滞を示唆しているものの、昨日のイングランド銀行が大幅な利上げを行い、今後も利上げを行う姿勢であること、それは、欧州中銀やFRBも同様であることから、株価を押し下げて、国債や金などの安全資産の需要を高めていたものの、その後利益確定の売却が進んだようです。

その他の市場のニュ―ス

- コメックスの貴金属先物・オプションの資金運用業者のポジションは、前週末に最新データの6月20日分が発表され、米住宅データが予想を上回っていたことからFRBのさらなる利上げ観測が広がり、貴金属価格が下げていた際に、金は若干ネットロングポジションを増加させ、銀とプラチナは強気ポジションを減少させ、パラジウム6週連続で弱気ポジションを減少させていたこと。

- コメックス金の先物・オプションの資金運用業者のネットロングポジションは、前週から1.4%増で290トンと3月14日の週以来の低い水準から増加していたこと。この間建玉は、0.6%増と5週ぶりに増加、価格は前週比1.2%安でトロイオンスあたり1930.70ドルと下落していたこと。

- コメックス銀の先物・オプションの資金運用業者のネットポジションは、前週比23%減の1758トンと前週の5月9日の週以来の高さから下げていたこと。価格は1.7%安でトロイオンスあたり23.77ドルと前週の5月9日以来の高さから3週ぶりに下げていたこと。

- コメックスのプラチナ先物・オプションのネットロングは、14%減で18.7トンと4月11日以来の低さ。価格は前週比2.8%安でトロイオンスあたり964ドルと3月7日以来の低さへ下げていたこと。

- コメックスのパラジウム先物・オプションはネットショートで、3.6%減の2.728トンと6週連続で減少していたこと。価格は前週比6.8%安でトロイオンスあたり1279ドルと2018年12月31日以来の低さへ下げていたこと。

- 金ETFの最大銘柄のSPDRゴールドシェアの残高は、前週金曜日までの1週間で6.9トン(0.7%)減で927.103トンと、週間の減少。

- 金ETFの第2の規模のiShare Gold Trustの残高は、前週金曜日までに週間で2.06トン(0.45%)減で450.80トンと、4週連続の週間の下げ。

- 銀のETFとして最大銘柄のiShares Silver Trustの残高は、前週金曜日までに週間で205.58トン(1.43%)増で14,612.20トンと、2月10日の週以来の高い増加量で週間の増加。

- 金銀比価は、今週81台後半で始まり、金曜日に85代後半と3月末以来の高さへ上昇して週を終えていたこと。5年平均は82.24。(数値が高いと銀の割安傾向で、低いと銀割安傾向が解消されたこととなる。)

- プラチナの金と差であるプラチナディスカウントは、971ドルで始まり、991ドルと5月5日以来の高さへ上げて終えていたこと。2022年平均は839.64ドル。2021年平均は708.82ドルで5年平均は564.76ドル。

- プラチナとパラジウムの差であるプラチナディスカウントは、428で始まり、356と6月13日以来の低さで終えていたこと。2022年の平均は1153ドル。ロシアが世界の4割を供給することからもロシアのウクライナ侵攻で2000ドルを超えてディスカウントが上昇。2021年の平均は1305ドル。5年平均は918.27。

- 上海黄金交易所(SGE)のプレミアムは、今週人民元建て価格が5月半ば以来の高さから下げて、人民元が対ドル昨年11月以来の弱さへ下げる中で、週間の平均では5.93ドルと6月2日の週以来の高さで前週の4.99ドルから上昇していたこと。2022年の平均は11.03ドルと、前年の4.94ドルを大きく上回る。(ロンドン価格と上海価格の差:プレミアムは中国での需要の高さ、ディスカウントは需要の低さを示す)コロナ禍で特殊な動きをした2020年を除く5年平均は9ドル。

- コメックスの先物・オプションの週間の平均取引量は前週平均比で金は11%増で6月2日の週以来の高さ、銀は19%高で4月12日の週以来の高さ、プラチナは63%増で少なくとも2020年6月以来の高さ、パラジウムは35%減で5月26日の週以来の高さ。

来週の主要イベント及び主要経済指標

今週は、パウエルFRB議長と主要中央銀行の金融政策で市場が動くこととなりました。そこで、来週も中央銀行の金融政策やそれに影響を与える経済指標に市場は注目することとなります。

その中で、FRBがインフレデータとして注目する金曜日の米個人消費支出PCEコア・デフレーターは重要となりますが、その他火曜日の米耐久財受注、消費者信頼感指数とリッチモンド連銀製造業指数、木曜日の米新規失業保険申請件数、米第1四半期GDP、金曜日のユーロ圏の消費者物価指数、シカゴ購買部協会景気指数、ミシガン大学消費者態度指数等となります。

詳細は主要経済指標(2023年6月26日~30日)でご覧ください。

ブリオンボールトニュース

今週の市場分析及び投資ガイドページには下記の記事が掲載されました。

- 主要経済指標(2023年6月19日~23日)今週の結果をまとめています。

- 主要経済指標(2023年6月26日~30日)来週の予定をまとめています。

なお、弊社のYouTubeチャンネルでは、日々の弊社の金価格ディリーレポート(英文)を音声でもお届けしています。よろしければ、こちらも購読ください。

ロンドン便り

今週も日本に入っていますので、ロンドン便りはお休みさせていただきます。