銀価格を動かす要因とは?

近年の高値を背景に、銀投資が注目を集めています。

金(ゴールド)が史上最高値を更新する中で、銀やその他の白色貴金属への投資は、成長志向の工業的代替資産として注目を集めています。

そしてこれは投資家だけの話ではありません。

「銀価格に影響を与える要因は何か?」とある記者は尋ねます。

まず第一に金(ゴールド)です。

「安全資産」である金(ゴールド)が史上最高値で取引される中、銀も米ドルとユーロ建てで14年ぶりの高値を更新し、英国ポンド建てでは月平均値の記録を打ち立てました。

しかし銀は、金(ゴールド)とは非常に異なる需給のダイナミクスを持っており、金が1970年代初頭に通貨としての役割を失う前に、すでに約1世紀前に通貨としての用途を失っていました。それでも、銀は有形の資産として価値を保ち、投資対象としての魅力を維持しています。

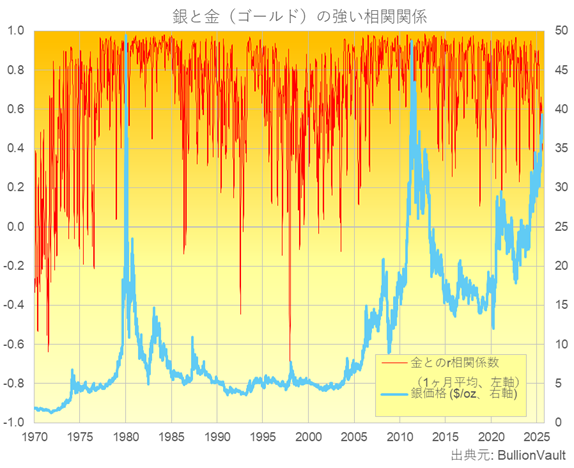

そのため銀は金(ゴールド)の影響圏内にあり、過去半世紀の価格推移は、日単位、週単位、年単位で金(ゴールド)と同じ方向に動くことが77%の確率で見られます。

もちろん統計学者が強調するように、相関は因果ではありません。

しかし、過去50年間の1か月単位のゴールドとの日次価格の相関係数は+0.84で、両者はほぼ切っても切れない関係にあると言えるでしょう。

ゴールドに次ぐ価格変動の要因

次に価格を動かすのは「投機」的取引です。

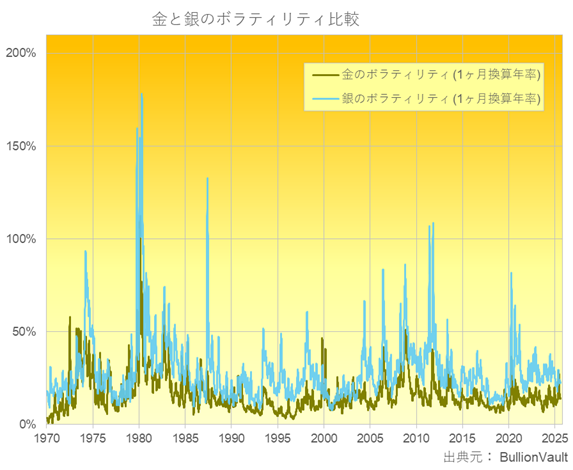

銀の日次価格変動率は平均で金(ゴールド)より76%も大きくなっています。

これは銀市場が小さいためです。日次取引量や年間最終需要で金(ゴールド)の約10分の1の規模しかありません。

そのため、投機資金の流入と流出が価格に大きな影響を与えます。

さらに、そのボラティリティ自体が短期的な利益を狙う投機筋を引き寄せ、再び価格変動を拡大させます。これにより、銀はヘッジファンドの間で「悪魔の金属(Devil's metal)」と呼ばれることもあります。

実際、過去半世紀の間、銀の日次変動率はゴールドのほぼ2倍となっています。

経済成長も価格に影響

銀の純需要の50%以上は投資や装飾用ではなく、生産用途です。これは金(ゴールド)の5倍以上の割合となります。

そのため、今日銀には通貨としての役割はほとんどありませんが、成長志向の工業用代替資産として注目されることが多くなっています。

このため、銅との価格相関が見られることもあります。銅は「経済学の博士号を持つ金属(The metal with a PhD in economics)」と呼ばれ、世界の経済需要を反映する指標として知られています。

短期・中期の価格見通し

「では、銀価格は短期・中期でどう動くのか?」と記者が尋ねます。

正直なところ、分かりません。そして、弊社はオンライン市場を提供している企業として、価格予測は行いません。

ただし、2025年6月25日〜7月7日のブリオンボールトの顧客調査では、1,075名の投資家が、年末の銀価格をトロイオンスあたり平均41.18ドルと予想していました。これはドル建てで史上最高の年末価格となります。

この予測の背景を見ると、調査対象者の65%が銀を保有しており、92%が金(ゴールド)を保有しており、地政学リスクが2026年年末までの貴金属価格に最も影響すると考えられています。次いで政府の債務・赤字への懸念が続いています。

既に銀は、月平均値ベースで、英国ポンド建てを含み主要通貨の多くで史上最高値を更新しています。ユーロ建てでは、1980年1月のドイツマルク換算の最高値にも迫っています。

長期的な価格要因

「では2030年、2040年、2050年までの長期ではどうなるのか?」と記者は尋ねます。

長期の予測は誰にも分かりません。しかし、銀価格に影響する要因として、金(ゴールド)の存在に加え、以下の3つが重要となります。

-

中央銀行の需要不足

銀には中央銀行による買い支えがないため、長期的には「安全資産」である金(ゴールド)に劣後する傾向があります。

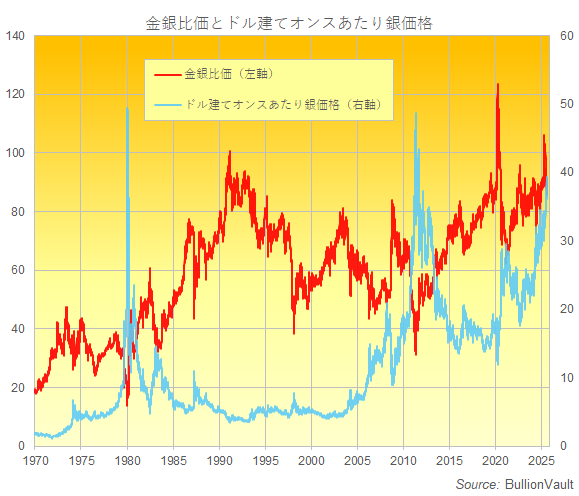

1970年代初頭の金(ゴールド)1トロイオンスあたり銀15オンスの金銀比価は、現在では90オンスを超え、コロナ危機やトランプ政権の貿易関税ショック時には100対1に達していました。この金銀比率(GSR)は、過去50年平均で63となっており、将来的に平均回帰が起こるとの見方もあります。

-

ドル建ての価格水準

一部の予測者は、現行の上昇トレンドで1980年および2011年のトロイオンスあたり50ドルの長期ピークに迫る可能性があると見ています。ただし、この水準でも14年前の実質価格から50%の下落、1980年比では75%の下落となります。 -

産業用途の強さと供給制約

銀は特に太陽光発電で重要な工業用金属であり、将来的に国家レベルでの戦略的備蓄が進む可能性があります。

ただし、新規供給は制約されており、鉱山産出の3分の2は他鉱山(銅、鉛、亜鉛)の副産物であるため、価格変動に対して供給が弾力的ではありません。

2025年、銀市場は5年連続で大幅な供給不足が見込まれ、長期投資家の注目を集めています。

しかし、ジュエリーなどの既存在庫は依然として多く、急激な価格上昇時には一部が市場に流入する可能性もあります。既存の太陽光パネルからのリサイクルも改善しつつあり、必要な銀の供給に寄与しています。

さらに、銅同様、銀は古くから世界中で採掘されてきたため、現在の価格で将来需要を満たせる大規模な未発見埋蔵量はほとんどないと考えられています。

加えて、太陽光発電メーカーは1ユニットあたりの銀使用量を減らす取り組み(スリフティング)を続けることでしょう。世界が太陽光パネルで覆われる道のりは、直線的には進まないと考えます。

欧州連合では2025年の新規太陽光設備導入量は、ほぼ10年ぶりに前年を下回る見込みです。一方、中国ではポリシリコンなどの過剰供給問題があるため、北京当局は7億ドル規模の計画で産業統合を進め、非採算プラントを閉鎖して長期価格安定を目指しています。

結論として、金(ゴールド)が投資家のポートフォリオで重要な資産であり、中央銀行にとって戦略的必須資産となる中で、銀の相対的な割安感は今後ますます注目されることでしょう。

ジャーナリストが関心を示し始めるのも当然であると言えます。