資産分散のメリット:金融資産の保険として金を購入

ポートフォリオの多様化の目的で金を購入することは有効なのでしょうか。

ヒストリカルデータは、金は「金融資産の保険」としての役割を果たしていることを証明しています。ここで言う「金融資産の保険」とは、株式や債券や不動産が急激に下げる際にポートフォリオの損失を最小限にするために、リスクを軽減させながらもリターンを保つというものです。

金を含み資産分散を行なったポートフォリオに関する弊社のリサーチでは、投資リスクをヘッジする効果があることを証明しています。このリサーチデータを見る限り、金は株式市場が低迷している期間に、ポートフォリオ全体のリターン(収益率)を改善しています。

他の様々な保険のように、リスクをカバーするためには多少の費用を支払わなければなりません。火災保険に加入 の目的は保険金を得ることではないように、金融資産のリスクをカバーするために購入する金において、金利や配当のような収入を求めることは考えるべきではないでしょう。

また、他の資産が順調である場合、金を保有することでポートフォリオ全体の収益率が多少下がることは、保険としての費用と考える必要もあるかもしれません。

当然この費用は、他の資産が下げる前、そして金相場が上昇する前に金を購入することで防ぐことができるかもしれませんが、このタイミングを長期の価格変動の中で見出すのは困難ではあります。

そのために、異なる資産を保有することで、リスクを軽減させて貯蓄や購買力を守る方法が一般的であり、このようにリスクを分散させることをポートフォリオの多様化と呼びます。

多くのファイナンシャルプランナーは、ポートフォリオのシンプルなモデルとして株式60%と債券40%を提案することでしょう。そして、ファイナンシャルプランナーは、毎年そのポートフォリオをそれぞれの金融商品の上げ下げに応じて見直すことを奨励するでしょう。

しかし、金をポートフォリオに含めることを勧めるファイナンシャルプランナーは、未だ少ないかもしれません。それは、金は金利や配当を生み出さないために、収益率を上げるためには金価格が上昇することが条件となるためです。

それでは、それにもかかわらず金をポートフォリオに含むことで、リスクを分散させる事ができる理由をリストアップしてみましょう。

- 相関性が低い:金は他の資産と異なる価格の動きを見せることから、ポートフォリオの他の資産が急激に下げた際の損失を軽減させることができます。実際、米国の17の主要資産クラスデータを見ると、過去5年間では、米国ドルと米国財務省短期証券(3ヶ月)と米国債と米社債のみが、他の資産との相関性が金より低くなっています。

- 正の歪度:株式市場とは異なり、金価格は上昇する際に下落する際よりも急激な動きを見せます。そして、相関性が低いことからも、他の資産が急激に下げる際にその損失を減らすことを可能とします。

- 流動性の高さ:現物地金は、世界でも最も流動性が高い、取引量規模が大きい資産です。もし、この取引量を為替市場で比較すると、世界で4番目に多い取引量を持つ通貨ペアの取引と同レベルとなっています。そして、この取引はアジアで始まり米国で終え、24時間月曜日から金曜日まで行われています。また、ブリオンボールトにおいては、週末も取引を行うことが可能となっています。

- 世界における需要:金は世界の全ての国で需要があります。それは、投資用、電子機器等の工業用、インドや中国の婚礼時の装飾品用等とあらゆる用途があるためです。

- 通貨リスクが無い:金は一般的にドル建てで価格が付いていますが、米国ドルに頼るものではありません。金はそれぞれの通貨建ての価値が認められていることからも、通貨リスクやインフレによる通貨価値の下落等からも守ることが可能です。

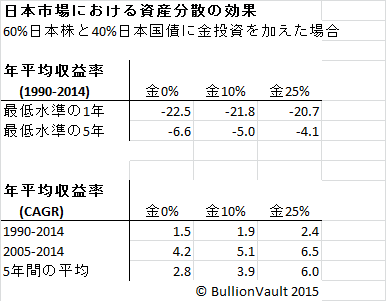

それでは、日本資産のポートフォリオに金を含み多様化することで、そのリターン(収益率)にどのような変化が現れるかを下記の表で見てみましょう。これは、トータルリターン(株式と債券の配当や金利を含む)で比較されていますが、取引手数料や税金などの費用は考慮されていません。そして、このポートフォリオは毎年1月1日に見直され、それぞれの割合は保持されていることが前提となっています。60%の日本株はTOPIX株価指数データを利用し、40%の債券は日本国債10年物のデータを利用しています。

金で日本資産のポートフォーリオを多様化し収益率を改善

先のデータで見られるように、1990年から2014年の間、収益率が最も悪かった1年間、もしくは5年間に金をポートフォリオに加えることで、収益率は金融危機を経験したことからもマイナスではあるものの、その損失は軽減されていることが見られます。

また、1990年から2014年の25年間、2005年から2014年の10年間、そして1990年から2014年間の5年間ごとの平均においても、金を加えることで収益率が常に改善していることが明らかとなり、その率は金10%よりも25%が上回っていることも見ることができます。

次に米国資産に関してもその収益率を比較してみましょう。

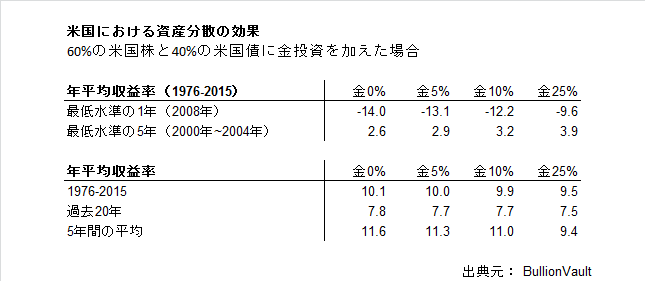

米国資産ポートフォリオを金で多様化

先の表では、金を加えてポートフォリオを多様化することで、米国資産の収益率にどのような影響があるかを表しています。米国資産は、トータルリターン(株の配当や債券の金利を含むもの)であり、取引手数料や税金は考慮されていません。また、このポートフォリオは毎年1月1日に見直され、それぞれの割合は保持されていることが前提となっています。米国株式は、S&P500指数のデータを利用し、債券は米国債10年物のデータを利用しています。

この表でも分かるように、金を加えることで最悪の年の2008年の損失を軽減させています。そして、2000年から2004年の最悪の5年間のリターンを改善させています。そして、金を多く含むことでリスクを下げていることも見ることができるでしょう。

この表でも分かるように、金を加えることで最悪の年の2008年の損失を軽減させています。そして、2000年から2004年の最悪の5年間のリターンを改善させています。そして、金を多く含むことでリスクを下げていることも見ることができるでしょう。

それでは、今後も金をポートフォリオに含むことで米国や日本資産のポートフォリオを守ることができるのでしょうか。もちろんそれは保証できません。そして、ポートフォーリオに金を含むことで、過去に他の資産が順調である際に、米国ポートフォーリオにおいてリターンが下がっていたことも見ることができます。

しかし、他の資産が急落する2008年の金融危機のような状況下で、そして長く経済が低迷している日本のような状況下で、金を保有して金融資産を守り、購買力を保つことはより重要であり、金をポートフォリオに含むことによる資産分散のメリットを検討する価値は大きいと考えます。